سهم اندک وام مسکن از کل تسهیلات پرداختی بانکها

به گزارش جهان صنعت نیوز: بر اساس جز ۱۰ بند الف تبصره ۱۸ قانون بودجه سال ۱۴۰۰، میبایست بانک مرکزی بانکهای تجاری، تخصصی، دولتی، خصوصی و مؤسسات اعتباری را مکلف کند که برای ساخت و نوسازی ۴۰۰ هزار واحد مسکونی روستایی و ۸۰۰ هزار واحد مسکونی شهری مبلغ ۳۶۰ هزار میلیارد تومان با مجموع دوران مشارکت مدنی (مشارکت ساخت و سهم الشرکه بانک در دوره ساخت و ساز) و سپس فروش اقساطی تا ۲۰ سال، تسهیلات بانکی پرداخت کنند.

متن این بند از قانون بودجه سال جاری به شرح زیر است:

۱۰. در سال ۱۴۰۰ کلیه بانکها و مؤسسات اعتباری غیربانکی موظفند برای احداث و نوسازی ۴۰۰ هزار واحد مسکن روستایی و شهری در شهرهای کمتر از ۲۵ هزار نفر جمعیت و ۸۰۰ هزار واحد مسکن شهری (با اولویت محلات و مناطق محروم) نسبت به پرداخت ۳۶۰ هزار میلیارد تومان تسهیلات ساخت مسکن معادل ۲۰ درصد تسهیلات نظام بانکی به افراد واجد شرایط اقدام نمایند. سهمیه هر بانک توسط بانک مرکزی در فروردین ماه تعیین میشود.

مجموع دوران مشارکت ساخت و فروش اقساطی این تسهیلات بیست سال است و پس از دوره مشارکت به فروش اقساطی تبدیل و تعهدات آن به متقاضی واجد شرایط منتقل میشود. این تسهیلات با نرخ سود مصوب شورای پول و اعتبار به افراد واجد شرایط معرفی شده توسط وزارت راه و شهرسازی پرداخت میشود.

بانک مرکزی موظف است گزارش عملکرد این بند را به صورت برخط در اختیار عموم مردم قرار دهد. در صورتی که یک بانک یا مؤسسه اعتباری غیربانکی از پرداخت سهمیه تسهیلات تعیین شده توسط بانک مرکزی خودداری نماید، بانک مرکزی موظف است متناسب با تعهد انجام نشده نسبت به افزایش سپرده قانونی آن بانک یا مؤسسه اعتباری غیربانکی اقدام و از طریق سایر بانکها و مؤسسات اعتباری غیربانکی نسبت به پرداخت تسهیلات ساخت مسکن اقدام نماید. حداقل ۲۰ درصد از منابع مذکور باید به خانوادههای دارای سه فرزند و بیشتر اختصاص یابد. در صورت نبود متقاضی واجد شرایط برای جذب، مابقی میتواند به سایر مشمولان تعلق گیرد.

سهمیه هر بانک از اعطای وام ساخت مسکن مشخص شد

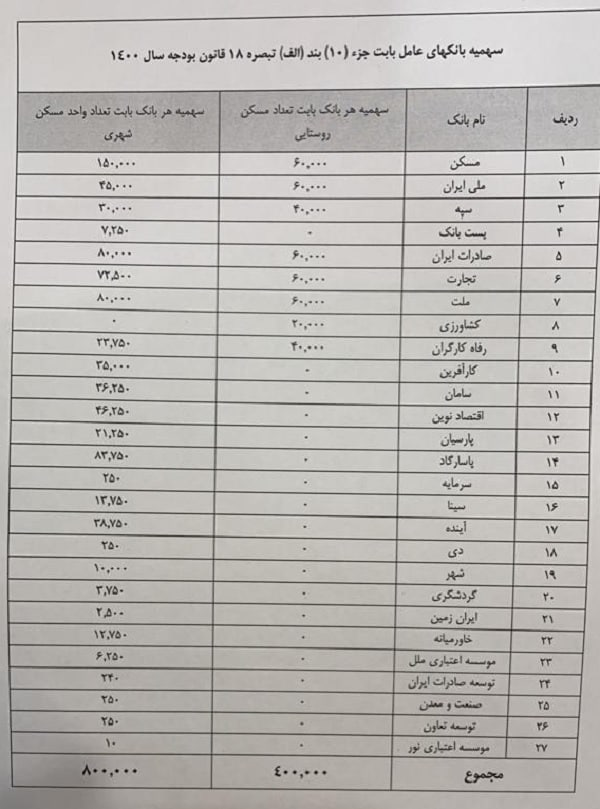

آئین نامه اجرایی این بند از قانون بودجه در شورای پول و اعتبار تنظیم و سهم هر بانک از سوی بانک مرکزی به بانکهای عامل ابلاغ شده که به شرح زیر است:

بهار امسال بانکها چه قدر وام مسکن دادند؟

بر اساس آنچه بانک مرکزی از تسهیلات اعطایی به بخش ساختمان در ۳ ماهه نخست امسال منتشر کرده، بانکها تا کنون ۲۳ هزار و ۱۸ میلیارد و ۷۰۰ میلیون تومان به بخش مسکن و ساختمان تسهیلات داده اند.

کل تسهیلات بانکی پرداخت شده در ۳ ماهه نخست امسال، حدود ۵۰۰ هزار میلیارد تومان (۴۹۷ هزار و ۶۹۲ میلیارد و ۹۰۰ میلیون تومان) بوده است؛ بنابراین سهم بخش مسکن و ساختمان از این حجم تسهیلات پرداخت شده، حدود ۵ درصد است.

عقب ماندگی فاحش نظام بانکی از تکالیف بودجه در بخش وامهای مسکن

اگر نظام بانکی با همان دست فرمان سه ماه اول سال، در باقیمانده امسال اقدام به پرداخت وام در حوزه مسکن کند یعنی هر ۳ ماه حدود ۲۵ هزار میلیارد تومان به بخش مسکن تسهیلات داده شود، کل تسهیلات بخش مسکن امسال به سختی به ۱۰۰ هزار میلیارد تومان خواهد رسید که با رقم ۳۶۰ هزار میلیارد تومانی مندرج در قانون بودجه سال جاری تفاوت فاحش دارد.

کپی برداری قانون بودجه ۱۴۰۰ از مصوبه خط اعتباری مسکن مهر دولت دهم

پیش از این در سال ۱۳۸۸ دولت دهم با ایجاد خط اعتباری ۵۰ هزار میلیارد تومانی مسکن مهر، تکلیف قانونی اعطای تسهیلات به ساخت مسکن را بر عهده بانکها قرار داده بود و این دومین بار است که سیاست گذار بخش مسکن، چنین تکالیفی را به صورت قانونی به بانکها اعلام میکند.

با این تفاوت که در متن قانون بودجه امسال، نرخ سود تسهیلات ۳۶۰ هزار میلیارد تومانی بخش مسکن، همان نرخ سود شورای پول و اعتبار (۱۸ درصد) اعلام شده ولی نرخ سود تسهیلات طرح مسکن مهر، یارانهای (بسته به شهرهای مختلف، ۳ نرخ سود ۴، ۷ و ۹ درصد) تعیین شده بود.

ضمن اینکه خط اعتباری مسکن مهر همچنان پابرجاست و اقساط بازگشتی آن در حال تزریق به پروژههای مسکن مهر نیمه تمام است؛ اما خط اعتباری مندرج در قانون بودجه امسال، فقط اختصاص به سال جاری دارد و معلوم نیست در سال آینده نیز تمدید خواهد شد یا خیر.

وام ۲۵۰ میلیونی مسکن ملی هم ذیل قانون وام ۳۶۰ هزار میلیاردی است؟

محمد اسلامی وزیر راه و شهرسازی هفته گذشته در برنامه زنده تلویزیونی از تصویب افزایش وام ساخت طرح اقدام ملی مسکن به ۲۵۰ میلیون تومان در شورای پول و اعتبار با بازپرداخت ۲۰ ساله (مجموع دوران مشارکت ساخت و دوران فروش اقساطی) خبر داده بود.

از آنجایی که متقاضیان دریافت مسکن از طرح اقدام ملی، صرفاً به بانک تخصصی بخش مسکن برای گشایش حساب، واریز وجوه آوردههای خود و دریافت تسهیلات ساخت ارجاع داده میشوند، مشخص نیست آیا تسهیلات طرح اقدام ملی مسکن هم بخشی از جز ۱۰ بند الف تبصره ۱۸ قانون بودجه سال ۱۴۰۰ خواهد بود یا خیر.

به خصوص که در قانون بودجه برای بانک تخصصی بخش مسکن سهمیه پرداخت وام برای ۱۵۰ هزار واحد مسکونی تعیین شده است اما طرح اقدام ملی به گفته مسئولان وزارت راه و شهرسازی به بیش از ۵۰۰ هزار واحد خواهد رسید.

مدیرعامل سابق بانک تخصصی بخش مسکن: بانکهای خصوصی زیر بار پرداخت وام ساخت مسکن نمیروند

محمد هاشم بت شکن مدیرعامل سابق بانک تخصصی بخش مسکن درباره سهمیه بندی اعطای تسهیلات بانکی به بخش مسکن اظهار کرد: سال ۱۳۹۹ حدود ۱۰۰ هزار میلیارد تومان از حدود ۱۹۰۰ هزار میلیارد تومانی که بانکها تسهیلات دادند، به بخش مسکن و ساختمان داده شد که حدود ۵ درصد است.

وی افزود: ضمن اینکه رقم مذکور (تسهیلات بانکی سال گذشته) صرفاً برای بخش مسکن نیست و کل حوزه ساختمان یا حتی پروژههای عمرانی و احداث ابنیه را هم شامل میشود.

عضو هیئت علمی دانشکده مدیریت و حسابداری دانشگاه علامه طباطبایی به جزو ۱۰ بند الف تبصره ۱۸ قانون بودجه امسال اشاره کرد و یادآور شد: بر اساس قانون بودجه امسال، باید ۳۶۰ هزار میلیارد تومان به بخش مسکن تسهیلات داده شود تا ۸۰۰ هزار واحد مسکونی شهری و ۴۰۰ هزار مسکن روستایی نوسازی یا احداث شود.

وی افزود: به نظر میرسد بانکهای غیر دولتی تمایلی به اجرای این قانون نداشته باشند و مشخص نیست آیا ابلاغیه بانک مرکزی به بانکها، ضمانت اجرایی دارد یا خیر؟ خود همین موضوع جای سوال دارد که آیا میتوان تسهیلات تکلیفی را به بانکهای خصوصی، غیر دولتی و مؤسسات اعتباری هم ابلاغ کرد یا نه؟

بت شکن ادامه داد: بانکهای خصوصی میتوانند تسهیلات سرمایه در گردش چند ماهه تا یک ساله پرداخت کنند؛ حال چرا باید منابع خود را ۲۰ سال معطل اعطای تسهیلات ساخت مسکن کنند؟

بانکهای خصوصی از ناترازی منابع و مصارف خود میترسند

وی درباره دلیل عدم تمایل بانکهای تجاری و غیر دولتی به پرداخت وامهای مسکن، خاطرنشان کرد: اصل تسهیلات ساخت مسکن زمانی جذابیت دارد که بعد از دوره ساخت، تبدیل به فروش اقساطی و قسط بندیهای بالای ۱۰ سال شود؛ حال آنکه بانکهای تجاری بخصوص غیر دولتیها، علاقهای به این موضوع ندارند؛ ممکن است علاقه مند به اعطای تسهیلات ساخت باشند، اما با آن قسمت از این وام که مربوط به واگذاری سهم الشرکه و تقسیط بلند مدت آن است، به این دلیل که دچار مشکل ناترازی نقدی میشوند، موافق نیستند.

با انحصاری کردن پرداخت وام ساخت در بانک تخصصی بخش مسکن موافق نیستم

مدیرعامل سابق بانک تخصصی بخش مسکن درباره اینکه آیا با تقویت این بانک به عنوان بازوی اجرایی بخش مسکن موافقید تا این بانک، به عنوان تنها پرداخت کننده تسهیلات بخش مسکن عمل کند یا خیر؟ گفت: من به این موضوع اعتقادی ندارم؛ در همه جای دنیا همه بانکها اقدام به پرداخت Home Loan یا همان وام مسکن میکنند و اینگونه نیست که فقط یک بانک تسهیلات را پرداخت کند؛ اگر بخواهیم بار را بر روی دوش یک بانک بگذاریم، خود به خود همان بانک هم با محدودیت منابع مواجه میشود؛ از سودی دیگر، دولت هم سرمایهای ندارد تا به یک بانک توسعهای تزریق کند؛ بنابراین باید تسهیلات دهی میان همه بانکها تقسیم شود؛ کما اینکه در خصوص تبصره ۱۸ قانون بودجه نیز بانک مرکزی ساخت ۱ میلیون و ۲۰۰ هزار مسکن را سهمیه بندی و به همه بانکها ابلاغ کرده است؛ به عبارت دیگر اعطای تسهیلات میان همه بانکها حتی بانکهای تجاری خصوصی هم شکسته شده و صرفاً به بانک عامل مسکن واگذار نشده است.

راهکار چیست؟ / به بانکها اجازه داده شود اوراق رهنی مسکن در بازار سرمایه منتشر کنند

وی در پاسخ به این پرسش که راهکار ترغیب سایر بانکهای غیر دولتی و تجاری به ورود به بخش وام ساخت چیست؟ گفت: باید برای این موضوع ناترازی نقدی بانکها اندیشهای کرد؛ به عنوان مثال میتوان به بانکهای تجاری ااجازه داد تا بلافاصله که تسهیلات را به شکل بلند مدت یا فروش اقساطی پرداخت شد، بتوانند روی آن اوراق نقدی منتشر کنند.

بت شکن بیان کرد: باید این بانکها بتوانند اوراق رهن ثانویه را با همان سررسیدها در بازار سرمایه به فروش برسانند و پول بلندمدت جذب کنند؛ اگر این اتفاق بیفتد، این مشکل ناترازی رفع میشود.

وی درباره نقاط ضعف انتشار اوراق رهنی یادآور شد: اوراق رهن ثانویه مشکل فقهی و شبهه ربوی ندارد و بانک تخصصی بخش مسکن تا کنون با مجوز سازمان بورس و بانک مرکزی تا کنون دو مرحله اوراق رهنی مسکن منتشر کرده است؛ البته فرآیند انتشار اوراق رهنی مسکن، بروکراتیک و سخت است و مجوز بانک مرکزی، سازمان حسابرسی و سازمان بورس و اوراق بهادار را میخواهد و ۳ نهاد باید درگیر آن شوند که مانع بزرگی است.

وی دومین مشکل بر سر راه انتشار اوراق رهنی مسکن را احتمال عدم استقبال سرمایه گذاران بازار سرمایه از این اوراق با نرخ ۱۸ درصد عنوان و اظهار کرد: در حالی که نرخ سود این تسهیلات ۱۸ درصد است، ممکن است بازار سرمایه آن را با نرخی پایینتر از ۱۸ درصد خریداری کند؛ اینجاست که دولت باید یارانه سود بدهد تا عرضه اوراق رهنی جذاب شود؛ راه حلی که گفته شد، در همه دنیا هم در حال اجراست و هیچ راه حل دیگری ندارد.

اخبار برگزیدهاقتصاد کلانمسکنلینک کوتاه :