کاهش مستمر رشد نقدینگی و چاپ پول/ چشمانداز نزولی تورم در ماههای آینده

به گزارش جهان صنعت نیوز: سلطه مالی دولتها عملاً به دو شکل عمومی استقراض از بانک مرکزی یا خرید اوراق قرضه دولت از سوی بانک مرکزی انجام میشود هرچند در ایران شیوه سومی هم وجود دارد و آن تبدیل ارز حاصل از فروش منابع نفت و گاز از سوی بانک مرکزی و تحویل ریال آن به دولت است وجوهی که بانک مرکزی با افزایش خالص دارایی خارجی خود ترازنامهاش را اصلاح میکند.

برخی دولتها با استفاده از حساب شرکتهای دولتی کسری بودجه خود را آشکار نمیکنند و برخی شرکتهای دولتی عملاً با استقراض از نظام بانکی و راهکارهای فرا بودجهای به تأمین کسری بودجه دولت کمک میکنند رویکردی که خروجی آن تشدید سلطه مالی دولت البته به شکل پنهان میشود.

در کنار شرکتهای دولتی در نظام بانکی نیز از طریق قوانین سنواتی برای پرداخت تسهیلات برای خرید کالاهای اساسی یا تأمین مالی طرحهای عمرانی / تأمین مالی صندوق بیمه محصولات کشاورزی / یا تأمین منابع پرداخت خسارات حوادث غیرمترقبه به این فعالیتهای فرا بودجهای دامن زده میشود.

تکرار مداوم این فرایند معیوب عملاً به انباشت بدهی دولت در شبکه بانکی منجرمی شود و شبکه بانکی هم به ناچار برای تراز کردن منابع و مصارف خود به دنبال تأمین خط اعتباری یا اضافه برداشت از منابع بانک مرکزی است؛ رویکردی که به رشد خالص داراییهای داخلی بانک مرکزی منجر میشود که این بدهی یا باید تهاتر شود یا به رقم بدهی دولت نزد بانک مرکزی افزوده شود و در انتها شاهد تغییر پایه پولی خواهیم بود.

این سیکل معیوبی است که چند دههای است بر اقتصاد کشور سایه انداخته و مماشات دولتهای گذشته با رشد افسارگسیخته نقدینگی از کانال شبکه بانکی، تورم سنگینی به کشور و معیشت مردم تحمیل کرده است، روندی که موجب شده تا اقتصاد ایران دهها سال گرفتار تورم بالا باشد.

سخت شدن معیشت مردم، بیثباتی اقتصاد کلان، جابجایی ثروت به نفع ثروتمندان و به زیان اقشار کمدرآمد، تضعیف تولید و بسیاری دیگر، ازجمله آسیبهای تورم در حوزه اقتصادی به شمار میرود. یکی از عمدهترین عوامل بروز تورم، رشد بسیار زیاد نقدینگی است.

آمارها نشان میدهد دو دلیل عمده که به رشد بالای نقدینگی منجر میشود شامل ناترازی مالی دولت و بیانضباطی بانکها است که اصلاح این مسیر معیوب مستلزم التزام دو قوه مجریه و مقننه برای اصلاحات اساسی در نظام مالیاتی برای دستیابی به منابع پایدار در بودجه است رویکردی که از ابتدای کار دولت سیزدهم در دستور کار نظام اجرایی کشور قرار گرفته است.

سند تحول بانکی

در همین راستا دولت سیزدهم با محوریت بانک مرکزی سند تحول نظام بانکی را تدوین کرده است سندی که به گفته سخنگوی دولت قرار است مسیر نظام بانکی از «نظام بانکی ناپایدارکننده بازارهای مالی، اقتصاد و تأمین مالی بخشهای غیرمولد» به «نظام بانکی در خدمت تأمین مالی تولید و طرحهای توسعهای» تغییر کند.

حرکت از «تمرکز صرف بر میزان تسهیلات و وامدهی مبتنی بر رابطه» به «تأمین مالی مستمر، فراگیر و باثبات تولیدکنندگان و خانوارها» در کنار تغییر نقش «بانک مرکزی جبرانکننده ناترازی دولت و بانکها» به «بانک مرکزی مقتدر، شفاف و پاسخگو» ازجمله تغییر ریلگذاریهای اساسی است که به اذعان اقتصاددانان مسیر حرکت بانکها را عوض کرده و منابع سرشار آنها را در خدمت تولید و خانوادههای ایرانی قرار میدهد؛ همه اینها بهعنوان «چرخشهای تحولآفرین» در قسمت مربوط به بانک در سند تحول ذکر شده است.

یکی از مهمترین اقدامات بانک مرکزی که اجرایان به مهمترین عامل کنترل رشد نقدینگی در فروردینماه امسال منجر شد اصلاح رابطه بانک مرکزی و دولت است.

برقراری انضباط مالی دولت

به اعتقاد کارشناسان اقتصادی آنچه که بیش از همه طی سالهای اخیر موجب رشد ویرانگر نقدینگی در اقتصاد ایران شده تحمیل فشار کسری بودجه آشکار و پنهان دولتها بر سیستم بانکی و در پیان رشد پایه پولی است؛ رویکردی که عملاً تحمیل نوعی مالیات پنهان به مردم است.

به این ترتیب هرگاه دولت درآمد و مخارج خود را بجای درامدهای مالیاتی تراز طریق فشار به نظام بانکی تراز کند؛ خروجی اجتنابناپذیر این فرایند رشد نقدینگی و افزایش پایه پولی است که عملاً به سلطه مالی دولت برسیاستگذاران پولی منجر میشود.

در همین راستا بحث اصلاح ساختار نظام بانکی به عنوان یکی از وعدههای رئیس دولت سیزدهم در دستور کار بانک مرکزی قرار گرفت به گفته دکتر صالحآبادی رئیسکل بانک مرکزی این اصلاحات در سه حوزه اصلاح رابطه دولت با بانک مرکزی، اصلاح رابطه بانکها با بانک مرکزی و اصلاح رابطه بانکها با مردم در دستور کار نظام بانکی قرار گرفت.

خط قرمز دولت سیزدهم

رئیسکل بانک مرکزی با بیان اینکه دستاندازی به منابع بانک مرکزی از ابتدای تشکیل دولت سیزدهم جزو خطوط قرمزی بوده که آقای رئیسجمهور بران تاکید کردهاند میگوید:” در بخش اصلاح رابطه بانک مرکزی با دولت از ابتدای استقرار دولت سیزدهم بنا براین گذاشته شد که از دریافت تنخواه از منابع بانک مرکزی پرهیز شود به طوری که در بودجه امسال از این تنخواه حداقل استفاده شده یا نزدیک به صفر بوده است و دولت استفاده از موجودی حسابهای خود را جایگزین پول پرقدرت بانک مرکزی کرده است.”

تشکیل شورای ثبات مالی

تشکیل شورای ثبات مالی از دیگر اقدامت دولت سیزدهم برای مهار رشد نقدینگی بود اقدامی که هدف اصلی آن اتخاذ تصمیمات فوری برای جلوگیری از بسط پایه پولی است تا درآمد و هزینه دولت به گونهای باشد که موجب خلق پول نشود.

به گفته آقای صالحآبادی” استفاده دولتها از پول پرقدرت بانک مرکزی در ماههای ابتدایی سال نقش مؤثری در وضعیت پایه پولی داشت که خوشبختانه امسال با هماهنگی بسیار خوب بین بانک مرکزی، سازمان برنامه و بودجه و خزانهداری و وزارت اقتصاد بهخوبی کنترل شده است و مسائل در شورایی متشکل از این سه دستگاه بررسی میشود و همه تلاش براین است که برای دخل و خرج دولت استقراض از بانک مرکزی صورت نگیرد.”

منفی شدن رشد خالص داراییهای خارجی بانک مرکزی

یکی از دلایل اصلی افزایش نقدینگی، پایه پولی خالص دارایی خارجی بانک مرکزی است؛ یکی از وظایف ذاتی بانک مرکزی دریافت درآمدهای ارزی حاصل از فروش نفت و میعانات گازی و تحویل ما به ازای ریالیان به دولت و عرضه این ارز به بازار و جمعآوری ریال حاصل آن است، در سنوات گذشته بعضاً دولتها پیش از تحویل منابع ارزی با توجه به ضرورتهایی که تشخیص میدادند پیش از تحویل ارز مابه ازای ریالی آن را از بانک مرکزی دریافت میکردند که این امر نقش مهمی در افزایش خالص دارایی خارجی و پایه پولی داشت، این روند معیوب در مقطع کنونی با همکاری نزدیک دستگاههای ذیربط با بانک مرکزی برطرف شده است.

به گفته آقای صالحآبادی “تا پایان تیرماه امسال نسبت به دوره مشابه سال گذشته رشد خالص داراییهای خارجی منفی بود، به این معنا که بانک مرکزی نه تنها تمامی ارز دریافتی از دولت را بلکه حتی ارزهای قبلی هم که در اختیار بانک بوده را به فروش رسانده و ما به ازای ریال آن را از بازار جمع کرده است و از این محل افزایش پایه پولی به وجود نیامده است.”

کنترل انتشار اوراق دولتی

یکی دیگر از اقدامات بانک مرکزی برای کنترل پایه پولی و رشد نقدینگی اصلاح روند انتشار اوراق دولتی است؛ به گونهای که این ابزار مالی در یک بازار مالی معامله شود و تقاضا برای این اوراق شکل بگیرد رویکردی که از طریق تعمیق بازار بدهی این هدف محقق شد.

رئیس شورای پول و اعتبار ساماندهی میگوید: بانک مرکزی از ابتدای سال تاکنون بیش از ۳۰ همت نسبت به پایان سال قبل اوراق دولتی که در سبد خود داشت را در بازار واگذار کرده و ریال آن را هم جمع کرده است و با همکاری سازمان بورس در حال تشکیل صندوقهای بازار پول هستیم تا این صندوقها بتوانند اوراق دولتی را خریداری کند البته تا زمان توسعه این صندوقها، صندوقهای با درآمد ثابت هم این اوراق را خریداری میکنند. “

تعدیل بدهی دولت به بانکها

تعدیل بدهی دولت به بانکها از دیگر تدابیر اتخاذ شده از سوی بانک مرکزی برای کنترل نقدینگی بود؛ به گفته رئیسکل بانک مرکزی رئیسجمهور به بانک مرکزی، سازمان برنامه و بودجه و وزارت و امور اقتصادی دستورات ویژهای در این زمینه داده است که موافقت رئیسجمهور برای پرداخت بدهی دولت به بانک ملی از جمله نتایج پیگیریهای بانک مرکزی در این زمینه است.

جدیدترین آمارهای منتشرشده از وضعیت داراییها و بدهیهای شبکه بانکی نشان میدهد میزان بدهی دولت در فروردین ۱۴۰۱ نسبت به اسفند سال گذشته با کاهش ۹ دهم درصدی به ۵۸۱ هزار میلیارد تومان رسیده؛ درحالیکه بدهی دولت به بانکها در فروردین ۱۴۰۰ نسبت به فروردین سال قبل آن ۴۶.۳ درصد رشد کرده بود.

اصلاح رابطه بانکها با بانک مرکزی

بانک مرکزی در راستای اصلاح نظام بانکی برنامههای متنوعی همچون کنترل رشد ترازنامه بانکها، تسهیلات و تعهدات کلان بانکها، سپردههایی که بانکها جذب میکنند، کفایت سرمایه بانکها، واگذاری اموال مازاد بانکها، کاهش معوقات بانکها و بهبود شاخصهای سلامت نظام بانکی را در دستور کار خود قرار داده است.

از سوی دیگر یکی از مرسومترین تخلفات یا سوءاستفادهها در شبکه بانکی، ارائه تسهیلات به اشخاص حقیقی و حقوقی مرتبط به بانک است. رویکردی که نتیجه آن منحرف شدن تسهیلات بانکی به سمت اشخاص مرتبط بانک است که ضمن محروم کردن بخشی از اشخاص حقیقی و حقوقی واجد شرایط، باعث رشد بیشتر نقدینگی میشود. در چنین شرایطی برنده این تورم حاصله، اشخاص مرتبط بانک و بازنده آن عموم مردم و اقتصاد کشور خواهد بود.

رئیسکل بانک مرکزی در این زمینه میگوید:” نخستین گام بانک مرکزی دولت سیزدهم برای کاهش سرعت رشد نقدینگی، الزام شبکه بانکی به افشای عمومی جزئیات تسهیلات کلان و مرتبط بود و هدف از این اقدام، ناامن کردن فضای تخلف برای مدیران شبکه بانکی به جهت بالا رفتن احتمال افشای تخلف است. از همین رو بلافاصله پس از شروع به کار دولت سیزدهم، بانکها ملزم به شفاف کردن تسهیلات کلان و مرتبط خود شدند تا از این طریق گام اول در کاهش سرعت رشد نقدینگی برداشته شود.”

کنترل اضافه برداشت بانکها

گام بعدی در زمینه اصلاح نظام بانکی کنترل ترازنامه بانکها بود و لذا مقرر شده تا اضافه برداشت بانکها از بانک مرکزی و دریافت خطوط اعتباری در قبال وثیقه گذاری نزد بانک مرکزی انجام شود؛ همچنین در همین راستا مجوز انتشار اوراق گواهی سپرده مدتدار ویژه سرمایهگذاری (عام) به بانکها داده شده است و به این منظور نیازی به مجوز موردی از بانک مرکزی نیست آمارها نشان میدهد میزان اضافه برداشت بانکها در سال جاری و به دنبال مجموعه اقدامات نظارتی بانک مرکزی در مقایسه با سال گذشته به نصف کاهش یافته است.

همچنین بر اساس برنامههای انضباطی تدوینشده از سوی بانک مرکزی رشد مقداری ترازنامه بانکها از ۱.۵ تا ۲.۵ درصد در نظر گرفته شده است، که بانکها ملزم به رعایت آن هستند و بر اساس مصوبه شورای پول و اعتبار سپرده قانونی بانکی که این شاخص را رعایت نکند میتواند از ۱۰ درصد کنونی تا ۱۵ درصد افزایش مییابد و بانک مرکزی بر اساس سازوکاری که در اختیار دارد این سپرده قانونی را از بانک متخلف دریافت میکند.

به گفته رئیسکل بانک مرکزی “به منظور رصد به هنگام وضعیت نقدینگی و تورم کمیته پایه پولی و کمیته نقدینگی در بانک مرکزی متشکل از افراد حاضر در بانک مرکزی و صاحبنظران خارج از بانک مرکزی تشکیل شده است و این کمیتهها به طور مستمر شاخصهای مختلف نقدینگی و پایه پولی و سایر شاخصهای سلامت بانکی را پایش کرده و با کمک خود بانکها برای اصلاح آنها برنامهریزی میکنند.”

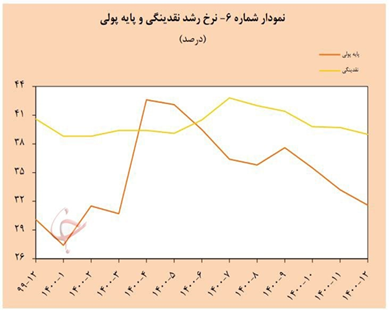

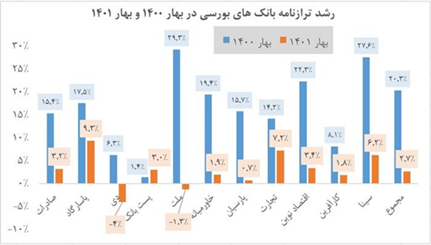

آمارهای بانک مرکزی نشان میدهد رشد سالانه نقدینگی (با پایه یکسان) در خردادماه به ۳۵.۳ درصد رسیده در حالی که این رقم برای سال ۹۹ به رکورد تاریخی ۴۰.۶ درصد رسید که بیشترین رقم رشد نقدینگی پس از انقلاب است. همچنین رشد مانده ترازنامه بانکهای بورسی به میزان قابل توجهی کاهش یافته که نشان از جدیت بانک مرکزی در کنترل رشد ترازنامه بانکها دارد. تداوم این روند، کاهش تورم در ماههای آینده و بازگشت اقتصاد به ثبات را تضمین میکند.

مولدسازی داراییهای منجمد بانکها

مولدسازی دارایی منجمد، فروش اموال مازاد و خروج بانکها از بنگاهداری از دیگر محورهای مهمترین محورهای اصلاح نظام بانکی است که رئیسکل بانک مرکزی به عنوان یکی از عوامل اصلی کنترل نقدینگی و جلوگیری از رشد پایه پولی از ناحیه بانکها بران تاکید میکند و میگوید:” تقویت سهم داراییهای نقد شونده در ترازنامه بانکها از دیگر محورهای اصلاحات نظام بانکی است و در این راستا باید دستکم ۳ درصد از دارایی بانکها در قالب اوراق دولتی نقد شونده باشد این سیاست به این دلیل است که بانکها بتوانند بجای اضافه برداشت از منابع نزد بانک مرکزی نیاز، نقدینگی اوراق خود را نقد کرده و نیاز خود را تأمین کنند.”

صالحآبادی با اشاره به اینکه بدهی بانکها به بانک مرکزی به عنوان عامل مؤثر دیگر در پایه پولی تحت کنترل قرار گرفته است، میگوید: “انضباط در بانکها جزو موضوعات بسیار مهم مدنظر بانک مرکزی است؛ اینکه بانکها اضافه برداشت از بانک مرکزی نداشته باشند و بتوانند با تکیه بر منابعی که در اختیار دارند خود را اداره کنند و متکی به منابع پرقدرت بانک مرکزی نباشند یکی از عوامل مؤثر بر نقدینگی و پایه پولی است که برای آن برنامهریزی لازم صورت گرفته است.”

تقویت حکمرانی ریال

بانک مرکزی علاوه بر اقداماتی که برای اصلاح نظام بانکی در راستای کنترل نقدینگی و جلوگیری از رشد پایه پولی به اجرا گذاشته است با تقویت حکمرانی ریال، بهرهگیری از ابزار تأمین مالی زنجیرهای و کنترل متغیرهای پولی و مدیریت نرخ سود در بازار بین بانکی بسته ضد تورمی خود را به اجرا گذاشت رویکردی که حاصلان کنترل رشد نقدینگی بود.

بانک مرکزی در همین چارچوب برنامههای مدونی برای تقویت حاکمیت ریال در نظام اقتصادی کشور در دستور کار خود قرار داده است که از جمله میتوان به تفکیک حسابهای شخصی و تجاری به منظور ساماندهی تعاملات اقتصادی و مقابله با اقتصاد زیرزمینی، انتشار رمزارز ریال و هماهنگی با ارگانهای ذیربط در مقابله با پدیده قاچاق و اتصال کارتخوانها و درگاههای پرداخت اینترنتی به سامانه مالیاتی اشاره کرد که آثار این اقدامات را در آمارهای کلان اقتصادی کشور در فصلهای بعد خواهیم دید.

کاهش سرعت چاپ پول

کاهش سرعت چاپ پول از دیگر رویکردهای بانک مرکزی برای کنترل نقدینگی بود به گونهای که رشد پایه پولی از ۴۲.۶ درصد در تیرماه پارسال به ۳۱.۵ درصد در پایان فروردین امسال رسیده که نشاندهنده کندتر شدن سرعت چاپ پول تورمساز به میزان ۱۱.۱ درصد دارد.

بدون شک استمرار کنترل رشد نقدینگی مستلزم انضباط مالی دولت و محدود کردن هزینههای غیرضروری و پرهیز از کلنگ زنی طرحهای غیراقتصادی است همچنین در کنار این انضباط مالی تعمیق بازار بدهی از دیگر عوامل تاثیرگذار در کنترل رشد نقدینگی است به گونهای که باید مشخص شود چقدر و تا کی باید اوراق عرضه و تسویه کنیم باید نرخ تسویه این اوراق مشخص باشد ضمن اینکه نرخ سود و نظام قیمتگذاری در حوزههای نرخ دستمزد / نرخ کالا و خدمات و نرخ سود پول از دیگر مواردی که باید در زمینه کنترل نقدینگی به آن توجه جدی شود.

اخبار برگزیدهاقتصاد کلانلینک کوتاه :