سکه، دلار، بورس یا مسکن؟ ؛ کدام بازار در کوتاهمدت برنده است؟

سرمایهگذاری در ایران، به دلیل شرایط تورمی و تلاش برای حفظ ارزش داراییها، معمولاً کوتاهمدت و از سوی افراد غیرحرفهای انجام میشود که بهدلیل فضای نااطمینانی و سواد مالی پایین، به دنبال بازدهی سریع هستند. بررسی چهار بازار اصلی کشور (سکه، بورس، مسکن و دلار) در بازه زمانی ۱۳۹۱ تا ۱۴۰۲ نشان میدهد که هیچیک از بازارها بهطور مطلق برنده کوتاهمدت نبودهاند و بازدهی هر بازار در هر سال متفاوت بوده است. این نشان میدهد که استراتژی کوتاهمدت، بهویژه برای افراد غیرحرفهای، میتواند پرریسک و بازدهی مناسبی نداشته باشد.

محمد اصغرزاده – جهان صنعت نیوز ؛ سرمایهگذاری به طور عام یک موضوع کاملاً پیچیده و چند وجهی است؛ در حقیقت یک سرمایهگذاری موفق نیازمند بررسی و تحلیل ابعاد مختلفی همچون ریسک، بازدهی، نقدشوندگی و… است. همین چند بعدی بودن است که مسئله سرمایهگذاری با بازدهی مناسب را امری دشوار کرده است و در مقیاس جهانی، افراد عادی کمتر به طور مستقیم وارد بازارهای مالی به ویژه بازارهای پرنوسان میشوند.

با این وجود، شرایط تورمی اقتصاد ایران و تلاش بیپایان ایرانیان برای فرار از کاهش ارزش سرمایه و داراییها منجر شده که غالب افراد به طور مستقیم اقدام به سرمایهگذاری در بازارهای مختلف کنند. از سوی دیگر، با توجه به فضای نااطمینانی کشور و البته شاید سواد مالی پایین، دیدگاه غالب افراد نیز کوتاهمدت است. به بیان دیگر، بازارهای مالی ایران هدف افرادی است که از یکسو سواد مالی و سرمایهگذاری نسبتاً پایینی دارند و یا به عبارتی فعال غیرحرفهای هستند و از سوی دیگر، افق سرمایهگذاری آنها کوتاهمدت است.

در این شرایط پرسش مهم این است که کدام بازار اقتصاد ایران برای سرمایهگذاری در کوتاهمدت مناسب است؟

هرچند همانگونه که اشاره شد، سرمایهگذاری مناسب بر اساس ابعاد مختلفی همچون ریسک و بازدهی تعریف میشود، اما در این گزارش تنها به یک بعد آن یعنی بازدهی میپردازیم. بنابراین شاید بهتر باشد که پرسش خود را اینگونه مطرح کنیم:

کدام بازار اقتصاد ایران در کوتاهمدت بازدهی بالاتری را به همراه دارد؟

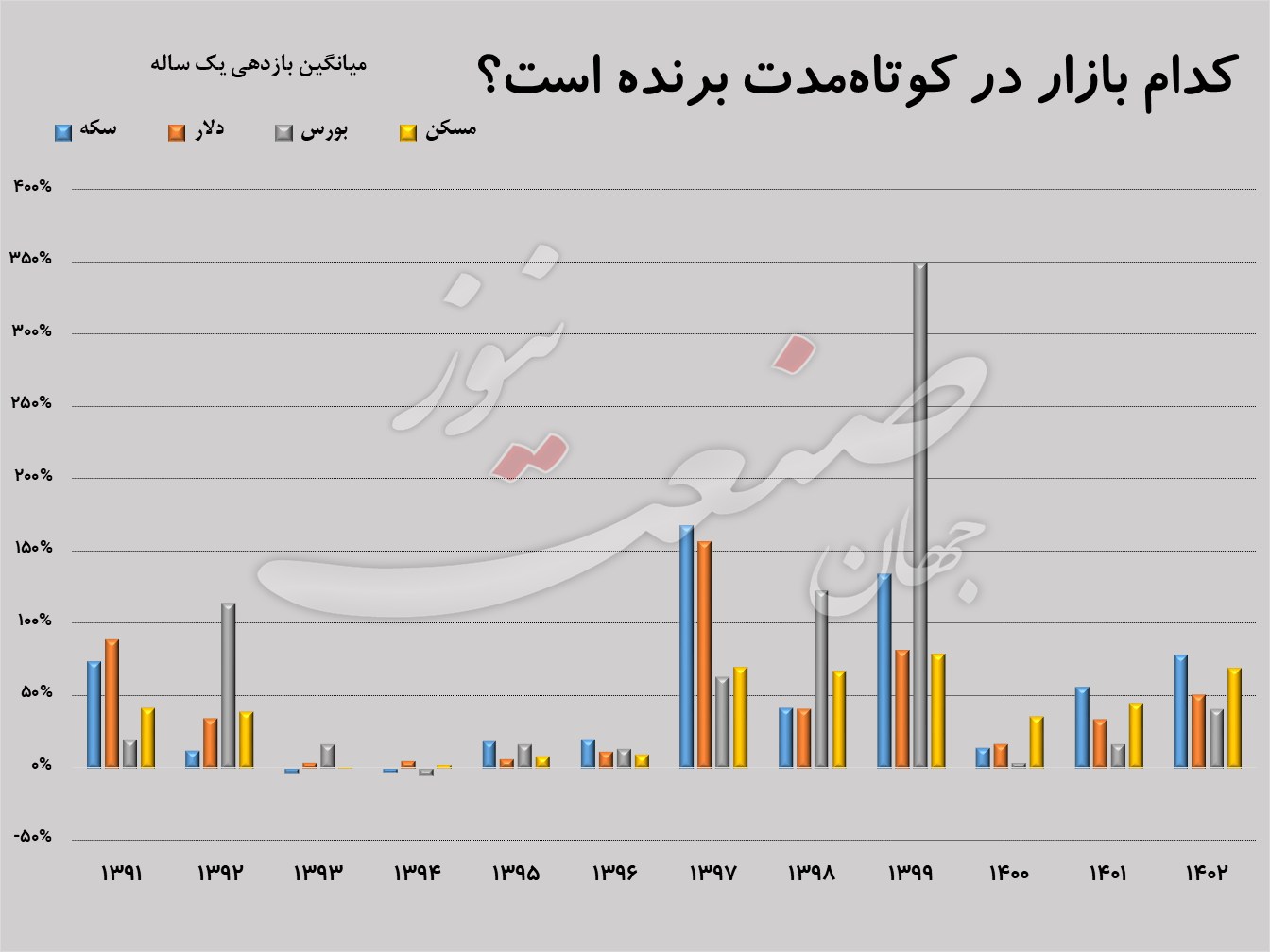

برای پاسخ به این پرسش از میان بازارهای مختلف، چهار بازار اصلی کشور یعنی سکه (سکه امامی)، بورس (شاخص کل بورس)، مسکن (میانگین قیمت مسکن در تهران) و دلار را در نظر میگیریم و بازدهی کوتاهمدت (یکساله) آنها را از ابتدای دهه ۹۰ بررسی میکنیم.

بر این اساس نمودار زیر بازدهی کوتاهمدت بازارهای مورد نظر را نشان میدهد. اعداد نمودار، میانگین بازدهی کوتاهمدت در ماههای مختلف سال را نمایش میدهد. به عنوان مثال برای محاسبه بازدهی کوتاه مدت سکه، بازدهی یک ساله سکه را برای ماههای مختلف محاسبه کرده و میانگین آن را به عنوان بازدهی کوتاه مدت مربوط به هر سال در نظر گرفتیم.

در کوتاه مدت بازار برنده نداریم!

همانگونه که مشخص است، هیچیک از بازارهای مورد بررسی در بازه زمانی ۱۳۹۱ تا ۱۴۰۲ در کوتاهمدت به عنوان بازار برنده مطلق نبودهاند. به بیان دیگر، در هر سال یک بازار به عنوان بازار برنده بوده و بالاترین بازدهی را ثبت کرده است. به عنوان مثال، در حالی که در سال ۱۳۹۹ بورس با ثبت بازدهی یکساله حدود ۳۵۰ درصدی با اختلاف بهترین عملکرد را در مقایسه با سه بازار دیگر به دست آورد، اما در سال ۱۴۰۰ این بازار بازدهی تنها ۴ درصدی را به همراه داشت که بدترین عملکرد در میان بازارهای مورد بررسی بود.

این موضوع به خوبی نشان میدهد که سرمایهگذاری کوتاهمدت به ویژه برای افراد غیرحرفهای تا چه اندازه میتواند پرریسک باشد. به طور مشخص فرض کنید فردی در سال ۱۳۹۹ بازار مسکن را برای سرمایهگذاری کوتاهمدت انتخاب میکرد، بازاری که در آن سال بدترین عملکرد را در میان چهار بازار مورد بررسی داشت. این فرد با مشاهده بازدهی ۳۵۰ درصدی بورس در سال ۱۳۹۹، سرمایه خود را از بازار مسکن خارج و وارد بورس میکند. اما در سال ۱۴۰۰ بورس با ثبت بازدهی ۴ درصدی بدترین عملکرد را داشته و در نقطه مقابل، مسکن با ۳۶ درصد بالاترین بازدهی را ثبت کرده است. موضوعی که نشان میدهد استراتژی کوتاهمدت و انتخاب اشتباه تا چه اندازه میتواند بازدهی سرمایهگذاری شما را تحت تأثیر قرار دهد.

بازار سکه ناپلئونی در کوتاهمدت برنده است

هرچند همانطور که گفته شد نمیتوان از میان چهار بازار مورد بررسی، یک بازار را به طور مطلق برنده کوتاهمدت دانست، اما برای آنکه دید بهتری از عملکرد بازارها در کوتاهمدت داشته باشیم، آنها را بر اساس امتیازدهی رتبهبندی میکنیم.

برای این منظور، برای هر سال به هر یک از بازارها امتیازی بین یک تا چهار میدهیم؛ بازاری که بالاترین بازدهی را ثبت کرده امتیاز چهار میگیرد و در نقطه مقابل، امتیاز بازار با کمترین بازدهی برابر با یک خواهد بود. در نهایت مجموع امتیاز هر بازار را برای ۱۲ سال به دست میآوریم که در جدول زیر نشان دادهشده است.

|

سکه |

دلار |

بورس |

مسکن |

|

۳۴ |

۲۹ |

۲۸ |

۲۹ |

همانگونه که مشخص است، هرچند بازار سکه بالاترین امتیاز را به دست آورده، اما عملاً تفاوت معناداری میان بازارهای مورد بررسی وجود ندارد. این موضوع به ویژه در میان بازارهای ارز، بورس و مسکن واضحتر است. بنابراین به نظر میرسد که برای افراد عادی و غیرحرفهای، استراتژی کوتاهمدت میتواند سرمایهگذاری آنها را تحت تأثیر قرار دهد و به طور مشخص بازدهی مناسبی را به دست نیاورند.

در روزهای آینده گزارش مربوط به بررسی بازدهی بازارها در افق میانمدت و بلندمدت منتشر خواهد شد

اقتصاد کلانپیشنهاد ویژهلینک کوتاه :

هیچ کدام !

به عنوان کسی که در زمینه اسباب کشی فعالیت داره عرض میکنم

امسال اوضوع مسکن واقعا خربه. هم خرید مسکن و هم رهن و اجاره

تقریبا میشه گفت بازار در رکود کامل هست