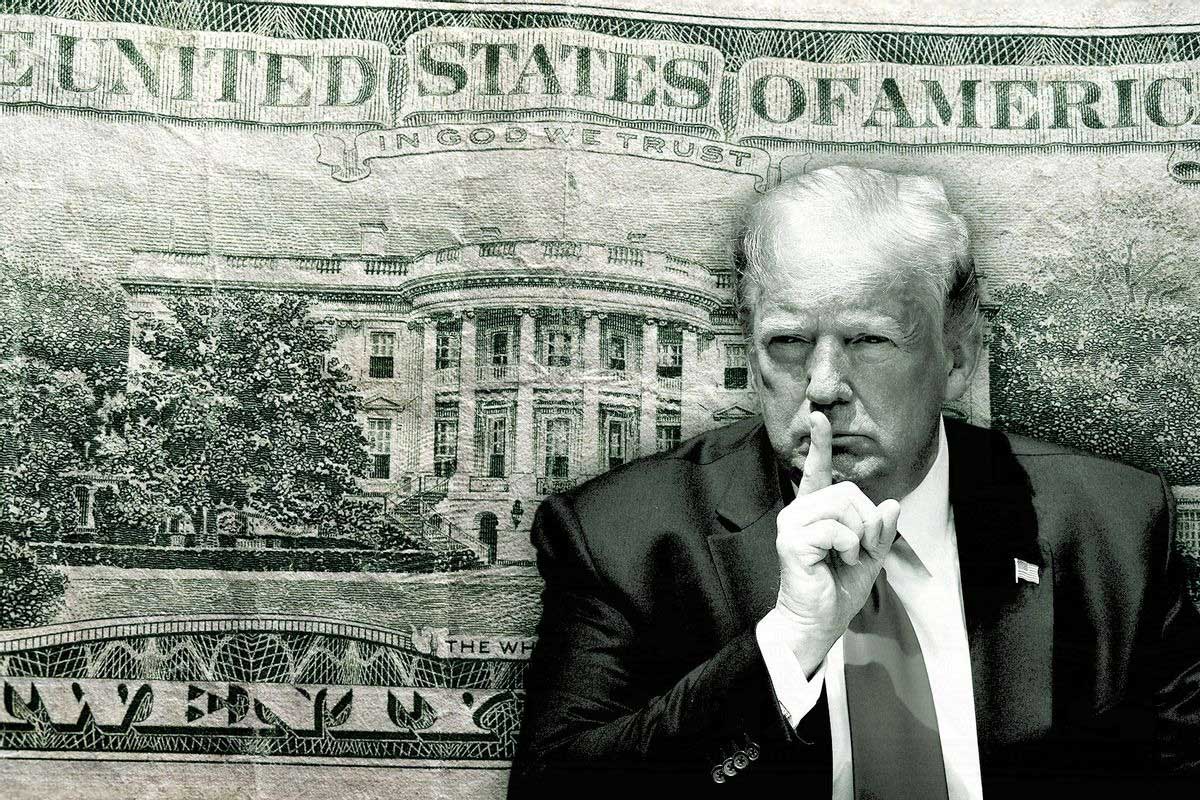

تاثیر پیروزی ترامپ بر قیمت طلا و دلار

پیروزی ترامپ در انتخابات و جهش بازار سهام و بیتکوین، اقتصاد آمریکا را به لرزه انداخته و نگرانیها را درباره بدهیهای فزاینده و تهدیدهای مالی بلندمدت برانگیخته است.

جهان صنعت نیوز – پس از پیروزی دوباره دونالد ترامپ در انتخابات، بازارهای سهام و بیتکوین با جهشهای چشمگیر به رکوردهای جدید دست یافتند. با این حال، استفانی پامبوی، بنیانگذار MacroMavens، با اشاره به نگرانیها پیرامون بدهیهای سنگین و بحرانهای بالقوه مالی، هشدار داد که تاثیرات بلندمدت این تغییرات بر اقتصاد آمریکا نامعلوم است. پامبوی به تهدیداتی از جمله بدهیهای کلان شرکتها، ضعف بخش بانکی، و احتمال بروز مشکلات در سیستم بانکداری سایهای اشاره کرد. او معتقد است در صورت ادامه شرایط، هژمونی دلار و حتی اقتصاد آمریکا در خطر خواهند بود. پس از پیروزی ترامپ، قیمت طلا بیش از ۸۰ دلار کاهش یافت و به ۲۶۵۹ دلار در هر اونس رسید. پامبوی این کاهش را به افزایش شاخص دلار نسبت داد و توضیح داد که این دو دارایی معمولاً در جهتهای مخالف حرکت میکنند.

جهش بازار سهام و بیتکوین پس از پیروزی ترامپ

با پیروزی مجدد دونالد ترامپ در انتخابات، بازارهای مالی به شکل گستردهای واکنش نشان دادند. شاخصهای مهمی همچون میانگین صنعتی داو جونز، S&P 500 و کامپوزیت نزدک به رکوردهای جدیدی دست یافتند و داو جونز بیش از ۱۵۰۰ واحد افزایش یافت، که چنین جهشی از نوامبر ۲۰۲۲ به این سو بیسابقه بود. در همین راستا، قیمت بیتکوین نیز بهطور قابل توجهی افزایش یافت و به رکورد تاریخی ۷۶ هزار دلار رسید. این جهش، تحت تأثیر وعدههای انتخاباتی ترامپ برای تبدیل آمریکا به «پایتخت رمزارز جهان» و ایجاد «ذخیره استراتژیک بیتکوین» بود که انگیزهای قوی برای سرمایهگذاران ایجاد کرد.

نگرانیها درباره بدهیها و بحرانهای مالی

استفانی پامبوی، بنیانگذار شرکت تحقیقاتی MacroMavens، با اشاره به پیامدهای اقتصادی بلندمدت پیروزی ترامپ، هشدار داد که مشکلات اساسی در ساختار مالی آمریکا ممکن است دوباره به سطح بیاید. پامبوی به بدهی فدرال که نزدیک به ۳۶ تریلیون دلار رسیده اشاره کرد و گفت که بدهیهای سنگین شرکتها و زیانهای تحققنیافته بانکها نیز میتواند به بحرانهای جدی در آینده دامن بزند. او خاطرنشان کرد که شرکتهای آمریکایی به شدت بدهکارند و بسیاری از آنها قادر به پرداخت بدهیهای خود نیستند، به ویژه آنهایی که در سطوح پایینتری از ساختار اقتصادی قرار دارند.

ضعفهای بخش بانکی و خطر سیستم بانکداری سایهای

پامبوی همچنین به ضعفهای موجود در بخش بانکی اشاره کرد و افزود که بانکها با زیانهای تحققنیافتهای به ارزش ۵۰۰ میلیارد دلار روبرو هستند. او تاکید کرد که این زیانها هنوز به طور کامل جبران نشده و ممکن است خطرات بزرگی برای سیستم مالی آمریکا ایجاد کنند. وی معتقد است که این بدهیها و کسریهای بودجه نه تنها یک تهدید اقتصادی بلکه تهدیدی برای هژمونی دلار نیز محسوب میشوند. پامبوی همچنین به مشکلات سیستم بانکداری سایهای اشاره کرد و گفت که این سیستم به دلیل نبود شفافیت ممکن است منشأ مشکلات جدیتری شود. او افزود که بسیاری از داراییها در این سیستم با قیمتی ارزیابی میشوند که با واقعیت تطابق ندارد.

تاثیر پیروزی ترامپ بر قیمت طلا و دلار

پس از پیروزی ترامپ، قیمت طلا بیش از ۸۰ دلار کاهش یافت و به ۲۶۵۹ دلار در هر اونس رسید. پامبوی این کاهش را به افزایش شاخص دلار نسبت داد و توضیح داد که این دو دارایی معمولاً در جهتهای مخالف حرکت میکنند. با این حال، او اظهار داشت که این افت قیمت طلا تنها یک کاهش موقتی است و روند صعودی این فلز گرانبها در بازار ادامه خواهد یافت. وی افزود که قدرت دلار در بلندمدت ناپایدار است، به ویژه با توجه به کسریهای پیوسته آمریکا و روند جهانی کاهش وابستگی به دلار.

تهدید ابرتورم و اهمیت رشد اقتصادی

پامبوی معتقد است که اگر برای تقویت اعتماد جهانی به دلار اقدامی صورت نگیرد، آمریکا ممکن است با مشکلی جدی در تأمین مالی کسریها و حتی با یک بحران ابرتورم مواجه شود. او همچنین به سیاستهای اقتصادی ترامپ اشاره کرد و اذعان داشت که سیاستهای رشدگرایانه او میتواند به کاهش رشد کسری بودجه کمک کند. به گفته او، رشد اقتصادی بهترین راه برای مقابله با کسریهای بودجه است و اگر دولت بتواند اقتصاد را به سمت رشد هدایت کند، این موضوع میتواند بهعنوان عاملی کلیدی در مهار رشد کسریها عمل کند. با این وجود، پامبوی ابراز نگرانی کرد که نرخهای بهره بالاتر از حد انتظار ممکن است فشارهای مضاعفی بر اقتصاد وارد کند و تعادلی میان انتظارات اقتصادی و نرخهای بهره به وجود آورد که برای اقتصادی با این سطح از بدهی چالش بزرگی محسوب میشود.

اخبار برگزیدهطلا و ارزلینک کوتاه :