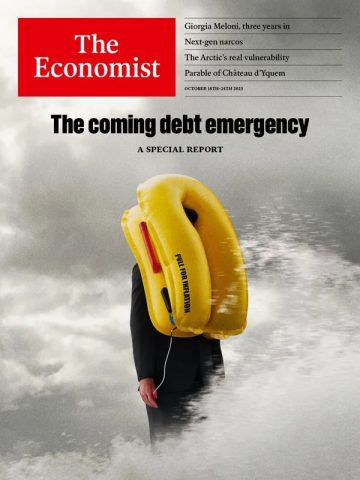

بازگشت به دوران سیاه تورم و بیثباتی

بحران بدهی در کشورهای پیشرفته به نقطهای رسیده که ثبات مالی دولتها را تهدید میکند و خطر بازگشت تورم و بینظمی اقتصادی در جهان ثروتمند بیش از هر زمان دیگری احساس میشود.

جهان صنعت نیوز – اکونومیست در سرمقاله این هفته خود به بررسی بحران بدهی اقتصاد جهانی پرداخته است. در سراسر اقتصادهای پیشرفته، از فرانسه و ژاپن تا آمریکا و بریتانیا، دولتها با بحران بدهی و کسری بودجه عمیق روبهرو هستند. افزایش هزینهها، جمعیت سالخورده و محدودیتهای سیاسی مانع از اجرای سیاستهای سختگیرانه مالی شده است. در حالی که برخی امیدوارند رشد بهرهوری ناشی از هوش مصنوعی راه نجاتی باشد، واقعیت این است که چنین رشدی احتمالاً هزینهها و نرخ بهره را بیشتر میکند. تحلیلها نشان میدهد که بسیاری از دولتها برای کاهش واقعی بدهیها ممکن است به سیاستهای تورمی روی آورند؛ رویکردی که میتواند ثروت را ناعادلانه میان طبقات اجتماعی جابهجا کرده و پایههای دموکراسی را تضعیف کند.

دوران ترسناک تورم برای پولدارها

تقریباً در هر گوشهای از دنیای پیشرفته، وضعیت مالی دولتها بههم ریخته است. در فرانسه، با بالا رفتن بدهیها، نخستوزیرها یکی پس از دیگری کنار میروند؛ سریعتر از آنکه در ورسای کلاهگیس عوض میشد. تازهترین آنها، سباستین لکورنو، در چهاردهم اکتبر پیشنهاد کرد افزایش سن بازنشستگی که قرار بود به سامان گرفتن بودجه کمک کند، فعلاً به تعویق بیفتد.

در ژاپن، هر دو نامزد رقیب برای نخستوزیری وعده دادهاند خرجهای بیشتری روی دست دولت بگذارند، با وجود آنکه این کشور همین حالا هم بدهی عظیمی دارد. در بریتانیا هم دولت مجبور است مالیاتها را بالا ببرد تا حفره بزرگی را که در بودجه ایجاد شده پر کند؛ آن هم پس از آنکه بیشتر اصلاحات در نظام رفاه اجتماعی کنار گذاشته شد و با وجود افزایش مالیاتی که پارسال قرار بود «برای همیشه» مشکل را حل کند.

در این میان، سایه سنگین کسری بودجه ۶ درصدی آمریکا بر سر همه چیز افتاده است؛ کسری بودجه ای که دونالد ترامپ، رئیسجمهور این کشور، حتی به فکر بزرگتر کردنش با کاهشهای مالیاتی تازه است.

اما سؤال اصلی این است: دولتها تا چه زمانی میتوانند اینقدر فراتر از توان مالیشان خرج کنند؟

بدهی عمومی کشورهای ثروتمند حالا به حدود ۱۱۰ درصد تولید ناخالص داخلی رسیده است. پیش از همهگیری کرونا، آخرین باری که بدهیها تا این اندازه بالا رفته بود، به دوران جنگهای ناپلئونی برمیگشت. آن زمان بریتانیا نزدیک به یک قرن سیاستهای سختگیرانه مالی اجرا کرد تا بتواند بدهیهایش را بپردازد. اما سیاستمداران امروز بهسختی میتوانند دخلوخرج دولتهایشان را متعادل نگه دارند.

آنها نمیتوانند از زیر بار هزینههای رو به افزایش بهره و مخارج بیشتر دفاعی فرار کنند؛ جمعیت سالخورده نیز فشار سیاسی شدیدی بر دولتها وارد میکند تا پول بیشتری خرج کنند. افزایش مالیات هم به همان اندازه دشوار است. در اروپا، درآمدهای دولتها همین حالا هم بالاست و در آمریکا، بالا بردن مالیات تقریباً معادل خودکشی سیاسی است.

در واقع، در دوران حق رأی عمومی، تنها یکبار یکی از اقتصادهای گروه هفت توانسته بدهی خود را با صرفهجویی واقعی کاهش دهد. کانادا در دهه ۱۹۹۰، در اوج دوران مدیریت تکنوکراتها این کار را انجام داد که بعید است امروز کسی بتواند آن تجربه را تکرار کند.

شاید امید داشته باشید که رشد بهرهوری حاصل از هوش مصنوعی دولتها را از تصمیمهای سخت بودجهای نجات دهد، اما چنین تصوری بیشتر به رؤیا میماند. کشورها معمولاً زمانی از زیر بار بدهی بیرون میآیند که نیروی کارشان رو به افزایش باشد یا اقتصادشان کوچک و در حال رسیدن به سطح کشورهای پیشرفتهتر. اما فناوریهای جهشی مانند هوش مصنوعی مسیر متفاوتی دارند.

هزینههای بازنشستگی و بهداشت و درمان معمولاً با افزایش درآمدها بالا میرود؛ در کشورهایی با نظام رفاه گسترده، این مخارج همپای رشد بهرهوری اوج میگیرند. مدلهای استاندارد اقتصادی همچنین میگویند در چنین شرایطی نرخ بهره نیز افزایش پیدا میکند. اگر هوش مصنوعی واقعاً رشد اقتصادی را به شکل معجزهآسایی افزایش دهد، هزینههای عظیم امروز برای مراکز داده و تراشهها حتی بیشتر هم خواهد شد. این امر نرخهای بهره را بالاتر میبرد، بدهیهای گذشته را گرانتر میکند و در نتیجه، سود مالی ناشی از رشد سریعتر را تا حد زیادی خنثی خواهد کرد.

به همین دلیل، هرچه بیشتر محتمل است که دولتها برای کاهش ارزش واقعی بدهیهای سنگین خود، همانند دهههای پس از جنگ جهانی دوم، به تورم و سرکوب مالی روی بیاورند. ابزار اجرای چنین سیاستی همین حالا هم در اختیار بانکهای مرکزی است؛ نهادهایی که نقش پررنگی در بازار اوراق قرضه دارند. در همین حال، پوپولیستهایی مانند دونالد ترامپ در آمریکا و نایجل فراژ در بریتانیا به بانکهای مرکزی کشورشان حمله میکنند و پیشنهادهایی میدهند که سدهای دفاعی در برابر تورم را تضعیف میکند.

البته افزایش قیمتها در میان مردم محبوب نیست؛ اما برای شکلگیری تورم، نیازی به حمایت سیاسی نیست. در دهه ۱۹۷۰ یا در سال ۲۰۲۲ هیچکس به تورم رأی نداد. وقتی دولتها نمیتوانند برنامه اقتصادی منسجمی اجرا کنند و سیاستهایی در پیش میگیرند که دوامپذیر نیست، تورم خودبهخود اتفاق میافتد و زمانی که بازارها به خود میآیند، دیگر خیلی دیر شده است.

دقیقاً به همین دلیل باید از حالا به عواقب تورم فکر کرد و دید که چگونه اقتصاد و جامعه را آسیب میزند. تورم بهطور ناعادلانه ثروت را از طلبکاران به بدهکاران جابهجا میکند. از کسانی که داراییشان پول نقد یا اوراق قرضه است به کسانی که مالک داراییهای واقعی مانند خانه هستند و از کسانی که دستمزد یا قراردادشان بر مبنای مبلغ ثابت است به کسانی که زرنگترند و از قبل افزایش قیمتها را پیشبینی میکنند.

تورم همان چیزی را رقم میزند که جان مینارد کینز آن را «بازچینی دلبخواهی ثروت» نامید. و این جابهجایی ممکن است درست در زمانی اتفاق بیفتد که جوامع درگیر تحولات ناعادلانه دیگری در توزیع ثروت هستند: در بازار کار، جایی که هوش مصنوعی کارهای دفتری و تکراری را از انسانها میگیرد.

این دگرگونی چندوجهی در سرنوشت اقتصادی مردم میتواند طبقه متوسط را که ستون فقرات دموکراسیهاست، از هم بپاشد و قرارداد اجتماعی را به هم بزند. در قرن بیستم، آرژانتین که گرفتار تورم بود، از یکی از ثروتمندترین کشورهای جوان جهان به اقتصادی با درآمد متوسط سقوط کرد که از بحرانی به بحران دیگر میلغزید. رقابت در بوئنوسآیرس نه بر سر نوآوری یا بهرهوری بیشتر بلکه بر سر آن بود که چه کسی میتواند دولت را به چنگ آورد و از قدرت آن برای در امان ماندن از پیامدهای مصادرهگر تورم بهره ببرد. این همان آیندهای است که در انتظار کشورهایی است که رهبرانشان در مسیر توزیع مجدد ثروت، محدودیتهای بودجهای را نادیده میگیرند یا انکار میکنند.

ده سال پیش، اکونومیست به اقتصادهای نوظهوری مانند برزیل و هند هشدار داده بود که از سرگذشت آرژانتین درس بگیرند. اما امروز هشدار متوجه ثروتمندترین اقتصادهای جهان است.

با این حال، این سقوط اجتنابناپذیر نیست. موج تورم مداوم دهه ۱۹۷۰ در نهایت به روی کار آمدن رونالد ریگان و مارگارت تاچر انجامید؛ رهبرانی که پول سالم را محور پیمان میان دولت و شهروند میدانستند. آنها مکتبی را پایه گذاشتند که بر این اصل استوار بود که اگر بدهیهای عمومی باید محترم شمرده شوند، باید توجیهپذیر و پایدار هم باشند.

فدرال رزرو جنگی علیه تورم به راه انداخت که برای یک نسل، اعتبار بانکهای مرکزی مستقل را تثبیت کرد. این الگوی تکنوکرات در سراسر جهان گسترش یافت. کاهش تورم در بیشتر اقتصادهای نوظهور از دهه ۱۹۹۰ تاکنون، چیزی کمتر از یک معجزه نبوده است. حتی شاید خاویر میلی، رئیسجمهور بحرانزده آرژانتین، هنوز بتواند کشورش را به مسیر شکوفایی بازگرداند.

دوراهی سرنوشت

دنیای ثروتمند کدام مسیر را انتخاب خواهد کرد: راه سقوط یا راه خرد و احتیاط؟

در بسیاری از کشورها در زمانی که بحران بودجهای به اوج میرسد، پوپولیستها در قدرت خواهند بود. شاید در نهایت مسئول این آشفتگی شناخته شوند و همین موضوع زمینه بازگشت به نظم مالی و بودجهای سالم را فراهم کند. در همه جا ائتلافی از پساندازکنندگان و دارندگان اوراق قرضه در برابر تورم خواهند ایستاد. اینکه صدای آنها شنیده شود یا نه، احتمالاً به رشتهای از درگیریها میان بازارهای اوراق قرضه و سیاستمداران بستگی دارد؛ درگیریهایی که ممکن است برخی از آنها به شدت پرتنش و حتی خطرناک شوند.

اگر جهان بتواند از این بحران با بدهی کمتر و درک عمیقتر از خطرات وامگیری بیش از حد بیرون آید، شاید بتوان نوعی نوزایی اقتصادی را تصور کرد.

اما در غیر این صورت، مهمترین اقتصادهای جهان ممکن است در گرداب هرجومرج فرو بروند؛ سرنوشتی که هنوز میتوان از آن پرهیز کرد، اگر تصمیمها به موقع و عاقلانه گرفته شوند.

اخبار برگزیدهاقتصاد کلانلینک کوتاه :