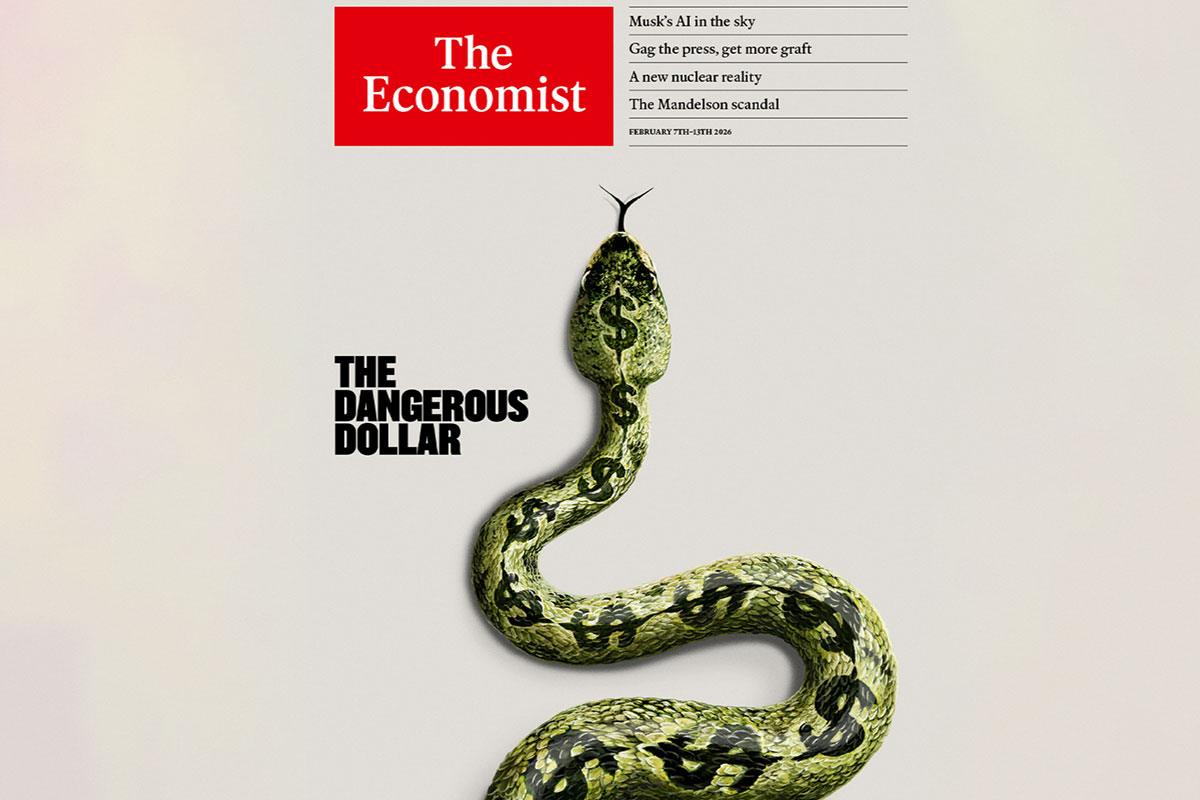

دلار لغزنده؛ افول سلطان پولی خائن!

در حالی که بسیاری از شاخصهای مالی آمریکا در ظاهر همچنان تصویر یک اقتصاد قدرتمند و باثبات را نمایش میدهند، تحولات بازار ارز نشانههای نگرانکنندهتری را آشکار کرده است. افت معنادار ارزش دلار، همزمان با بیثباتی سیاستگذاری، فشار بر نهادهای پولی و انباشت عدمقطعیتهای مالی، جایگاه این ارز را بهعنوان دارایی امن جهانی با پرسشهای جدی مواجه کرده است. آنچه امروز در بازارها دیده میشود، فرسایش تدریجی اعتماد به دلاری است که برای دههها ستون فقرات نظام مالی بینالمللی محسوب میشد.

جهان صنعت نیوز – در یک نگاه سطحی، اقتصاد آمریکا همچنان تصویری آرام و حتی پرقدرت از خود ارائه میدهد. شاخصهای سهام طی یک سال گذشته رشد قابلتوجهی را ثبت کردهاند و سرمایهگذاران با شور و اشتیاق به حوزههایی مانند هوش مصنوعی هجوم بردهاند. نرخ رشد اقتصادی آمریکا همچنان بالاتر از بسیاری از اقتصادهای پیشرفته است و بازده اوراق خزانهداری دهساله، که معمولاً بهعنوان دماسنج ریسک تورم و بدهی دولت عمل میکند، در سطحی نسبتاً پایینتر از مقاطعی قرار دارد که نگرانیها باید اوج میگرفت. مجموعه این نشانهها میتواند این تصور را ایجاد کند که سیاستگذاریهای پرتنش و بعضاً بیثبات، تأثیر جدی بر بنیانهای مالی آمریکا نگذاشته است.

اما نگاهی دقیقتر به بازار ارز، روایت متفاوتی را آشکار میکند. دلار طی یک سال گذشته بخش قابلتوجهی از ارزش خود را در برابر سبدی از ارزهای معتبر از دست داده است. این افت، زمانی اهمیت بیشتری پیدا میکند که عملکرد داراییهای آمریکایی از منظر سرمایهگذاران خارجی سنجیده شود. وقتی بازده سهام یا سایر داراییها به ارزهایی مانند یورو محاسبه میشود، تصویر رشد پرشتاب بازارهای آمریکا تا حد زیادی رنگ میبازد و حتی در برخی موارد به نزدیک صفر میل میکند. به بیان دیگر، بخشی از رونق ظاهری بازارها، در عمل با تضعیف پول ملی خنثی شده است.

یکی از توضیحات متعارف برای افت دلار، کاهش فاصله نرخهای بهره میان آمریکا و سایر اقتصادهای بزرگ است. با نزدیکتر شدن سیاستهای پولی کشورها، مزیت نسبی نگهداری دلار تضعیف میشود. با این حال، این عامل بهتنهایی نمیتواند شدت و تداوم افت اخیر را توضیح دهد. نگرانی عمیقتر به بیثباتی نهادی و سیاستگذاری بازمیگردد؛ جایی که رفتارهای پیشبینیناپذیر دولت و فشار بر نهادهای مستقل، اعتماد سرمایهگذاران را فرسایش داده است.

نشانههای یک رفتار غیرمعمول در بازارها

در ماههای اخیر، بازارهای مالی آمریکا رفتارهایی را از خود نشان دادهاند که معمولاً مختص اقتصادهای نوظهور تلقی میشود. در چندین مقطع، با بروز شوکهای سیاسی یا تصمیمهای ناگهانی، سرمایهگذاران بهطور همزمان از سهام، اوراق و حتی دلار خارج شدهاند. این همزمانی افت قیمت داراییها و ارز، الگویی است که در دهههای گذشته بهندرت در آمریکا مشاهده میشد. فراوانی این حملات عصبی بازار در یک سال اخیر، چند برابر میانگین تاریخی آن بوده و خود نشانهای از شکنندهتر شدن اعتماد به داراییهای دلاری است.

در اغلب این موارد، عقبنشینی دولت از تندترین مواضع یا تعدیل سیاستها، به بازگشت نسبی آرامش انجامیده است. اما همین نوسانات مقطعی، پنجرهای به دنیایی متفاوت میگشاید؛ دنیایی که در آن داراییهای دلاری دیگر بهطور بدیهی امن تلقی نمیشوند. این تحول زمانی نگرانکنندهتر میشود که در نظر بگیریم دلار همچنان ارز ذخیره اصلی جهان است و سرمایهگذاران خارجی، سهمی بسیار بزرگ از داراییهای مالی آمریکا را در اختیار دارند. هر تزلزل در این اعتماد، میتواند پیامدهایی فراتر از مرزهای آمریکا داشته باشد.

همزمان با افت دلار، قیمت طلا جهشی کمسابقه را تجربه کرده و به سطوحی رسیده که در گذشته، تنها در سناریوهای بحرانی تصور میشد. رشد سریع بهای طلا، این برداشت را تقویت کرده که بخشی از سرمایهگذاران در حال پوشش ریسک تضعیف ارزهای رایج و بهویژه دلار هستند. طلا در این چارچوب، نه صرفاً بهعنوان یک دارایی سفتهبازانه، بلکه بهعنوان پناهگاهی در برابر نااطمینانیهای پولی و سیاسی مطرح شده است.

بازگشتهای مقطعی و توهم عادیسازی

برخی تحولات، در نگاه نخست، این تصور را ایجاد میکند که بازارها بهسرعت قادر به بازگشت به وضعیت عادی هستند. معرفی چهرههای تکنوکرات و باتجربه برای مناصب کلیدی پولی، در چند نوبت به تقویت مقطعی دلار و افت قیمت طلا انجامیده است. این واکنشها نشان میدهد که بازار هنوز به سیگنالهای نهادی حساس است و بازگشت به عقلانیت سیاستگذاری میتواند اثر فوری داشته باشد.

با این حال، این جهشهای کوتاهمدت، نتوانستهاند روند کلی را معکوس کنند. حتی در دورههایی که فشار سیاسی ظاهراً کاهش یافته، دلار در مقیاس ماهانه تضعیف شده و طلا مسیر صعودی خود را ادامه داده است. این واگرایی میان واکنشهای کوتاهمدت بازار و روند بلندمدت، حاکی از آن است که مشکل، ساختاریتر از آن است که با یک تغییر مدیریتی یا وعده سیاستی برطرف شود.

سیاست پولی، خوشبینی فناورانه و ریسک تورمی

یکی از محورهای اصلی بحث درباره آینده دلار، جهتگیری سیاست پولی آمریکا است. استدلالهایی مطرح شده که بر اساس آن، رشد بهرهوری ناشی از فناوریهای نوین، بهویژه هوش مصنوعی، میتواند تورم را مهار کرده و امکان کاهش نرخ بهره را فراهم کند. بدون تردید، افزایش بهرهوری در بلندمدت میتواند فشار بر قیمتها را کاهش دهد. اما تجربه نشان میدهد که چنین جهشهایی همزمان تقاضای سرمایهگذاری و مصرف را نیز تحریک میکند.

سرمایهگذاری گسترده در زیرساختهای فناورانه، رشد بازارهای سهام و افزایش خوشبینی اقتصادی، میتواند به افزایش تقاضای کل بینجامد؛ مسیری که الزاماً با کاهش نرخ بهره سازگار نیست. تاریخ نیز نمونههایی را ثبت کرده که در آن، خوشبینی بیش از حد به بهرهوری، سیاستگذاران پولی را به تصمیمهای نادرست سوق داده است. در چنین شرایطی، کاهش زودهنگام نرخ بهره میتواند به تشدید فشارهای تورمی منجر شود و در نهایت، اعتماد به دلار را بیش از پیش تضعیف کند.

بحث دیگر، نقش ترازنامه بانک مرکزی و امکان خنثیسازی آثار کاهش نرخ بهره از طریق سیاستهای ترازنامهای است. هرچند کوچکسازی ترازنامه در تئوری میتواند اثر انبساطی کاهش نرخها را محدود کند، اما اثرگذاری آن در عمل محدود و پیچیده است. تغییرات شدید در ترازنامه، خود مستلزم بازطراحی سازوکارهای پولی است و نمیتواند بهسرعت جایگزین سیاست نرخ بهره شود.

در همین حال، ترکیب سیاست پولی انبساطی با سیاست مالی محرک، ریسک تورمی را تشدید میکند. کاهش مالیاتها، بازپرداختهای احتمالی و سایر محرکهای مالی، همگی به افزایش تقاضا میانجامند. در فضایی که تورم هنوز بهطور کامل مهار نشده، چنین ترکیبی میتواند به افزایش دوباره قیمتها و در نتیجه، فشار بیشتر بر دلار منجر شود.

نبود جایگزین و شکنندگی تدریجی

با وجود همه این ریسکها، یک عامل مهم همچنان از سقوط آزاد دلار جلوگیری کرده است: نبود جایگزین واقعی. هیچ ارز یا بازاری در حال حاضر از نظر حجم، نقدشوندگی و چارچوب حقوقی، قابل قیاس با بازار اوراق خزانهداری آمریکا نیست. فلزات گرانبها نمیتوانند بهتنهایی نقش پول جهانی را ایفا کنند و سایر اقتصادهای بزرگ نیز با بدهیهای سنگین و مشکلات ساختاری دستوپنجه نرم میکنند.

همین فقدان جایگزین، سرمایهگذاران خارجی را ناگزیر میکند که بخشی از ریسک تضعیف دلار را بپذیرند. با این حال، این وضعیت به معنای مصونیت کامل دلار نیست. نوسانپذیری بالاتر سیاستگذاری و افت تدریجی ارزش ارز، نگهداری دلار را پرریسکتر از دهههای گذشته کرده است. حتی اگر تورم مهار شود، کاهش نرخ بهره میتواند فشار کاهشی بیشتری بر ارزش دلار وارد کند.

از منظر بلندمدت نیز، دلار همچنان در سطوحی بالاتر از میانگین تاریخی خود قرار دارد و بر اساس برخی معیارهای مقایسهای، در برابر بسیاری از ارزها بیشازحد ارزشگذاری شده است. این موضوع نشان میدهد که فضای قابلتوجهی برای تضعیف بیشتر وجود دارد، بدون آنکه لزوماً به یک بحران فوری منجر شود.

آنچه بیش از همه نگرانکننده است، نه یک سقوط ناگهانی، بلکه تغییر تدریجی در ادراک ریسک است. داراییای که برای دههها پناهگاه سرمایهگذاران جهانی بوده، اکنون با مجموعهای از ریسکها آمیخته شده که هزینه آن، تنها متوجه یک کشور نیست. فرسایش اعتماد به دلار، اگر ادامه یابد، میتواند نظام مالی جهانی را وارد مرحلهای تازه و نامطمئن کند؛ مرحلهای که پیامدهای آن، فراتر از بازار ارز، بر ثبات اقتصادی جهان سایه خواهد انداخت.

اقتصاد کلانپیشنهاد ویژهلینک کوتاه :