چرا بانکها وام مسکن نمیدهند؟

طی چند وقت گذشته، بانکها به دلیل عدم پرداخت تسهیلات در قالب طرح مسکن ملی، یکی از مقصران کندی این طرح و البته شرایط نابسامان بازار مسکن عنوان شدهاند. اما چرا بانکها از پرداخت وام مسکن شانه خالی میکنند؟

به گزارش جهان صنعت نیوز، طرح مسکن ملی به کندی پیش میرود و عملا وعده ساخت سالانه یک میلیون مسکن دور از انتظار است. در این میان از بانکها به عنوان یکی از مقصران اصلی این موضوع یاد میشود. در حقیقت بارها سیاستگذاران و مسئولان بیان کردند، دلیل اصلی کندی پیشرفت این طرح به خاطر کمبود منابع است و بانکها به متقاضیان خرید و ساخت مسکن ملی تسهیلات پرداخت نمیکنند.

البته نگاهی به آمارهای منتشر شده نیز این موضوع را تایید میکند؛ بهگونهای که به جز بانک مسکن عملا سایر بانکها از اهداف تعیین شده فاصله چشمگیری دارند.

اما چرا بانکها تمایلی به پرداخت وام مسکن ندارند و آیا واقعا دلیل اصلی کندی پیشرفت مسکن ملی و به طور کلی شرایط بازار مسکن به دلیل اهمال بانکها در پرداخت تسهیلات بخش مسکن است؟

مرحله جدید از بحران مسکن

با رجوع به شواهد و آمار، میتوان گفت بازار مسکن ایران در حال ورود به مرحله جدیدی از بحران است. طبق آخرین گزارش مرکز آمار ایران، سهم مسکن از سبد هزینه خانوارهای ایرانی به ۳۷ درصد رسیده است و این رقم برای تهرانیها به حدود ۵۰ درصد نیز میرسد.

این در حالی است که بر اساس استانداردهای بینالمللی این رقم باید حدود ۳۰ درصد باشد و حداکثر یک سوم درآمد اشخاص را به خود اختصاص دهد.

کاهش قدرت خرید مردم و افزایش تورم از یک سو و رکود بخش مسکن و ساختمان از سوی دیگر باعث شده دستیابی به مسکن مناسب برای خانوارها تقریبا ناممکن باشد. شاخص دسترسی به مسکن نیز این یافته تلخ را تایید می کند. این شاخص که بیانگر دوره انتظار خانهدار شدن برای هر خانواده با ذخیره یک سوم درآمد سالانه است، به بیش از ۱۰۰ سال رسیده که نشان دهنده غیرقابل استطاعت بودن تامین مسکن برای خانوادهها تلقی میشود.

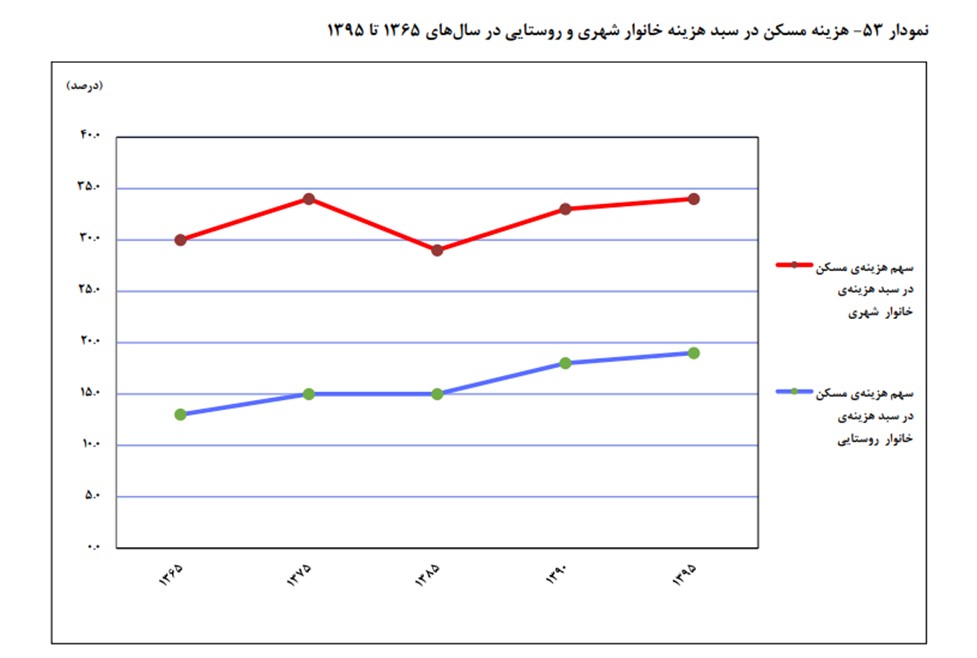

روند صعودی سهم مسکن در سبد هزینه خانوار در طی سال ها در نمودار زیر به تصویر کشیده شده است.

کمبود مسکن در ایران

در حال حاضر شاخص تراکم خانوار در واحد مسکونی در ایران ۱.۰۶ است. این شاخص نشان دهنده تعداد خانوار موجود به ازای هر واحد مسکونی است و استاندارد این رقم در کشورهای توسعه یافته زیر ۰.۹ است.

اما در ایران همواره تعداد خانوارها از مسکن موجود بیشتر بوده است. طبق گزارش مرکز پژوهشهای مجلس رقم این شاخص در سال ۱۳۸۵، ۱.۱ بوده و شکافی ۱.۵ میلیونی میان میزان تقاضای مسکن و عرضه مسکن وجود داشته است. حتی با در نظر داشتن روند نزولی این شاخص در سال های اخیر، این شکاف باقی است.

طرحهای شکست خورده دولت برای تامین مسکن

این کمبود عرضه در مسکن باعث شده دولت در سال های اخیر طرح ها و قوانین متعددی را برای بهبود اعمال کند اما بار اصلی تحقق این طرح ها عمدتا بر دوش بانکها است. سیاستها و طرحهای متنوعی چون نهضت ملی مسکن، جهش تولید مسکن و صندوق ملی مسکن همگی در راستای تحریک عرضه مسکن تصویب شدهاند. اما محور اصلی این قوانین و طرحها، تسهیلات و اعتبارات بانکهایی است که خود سالیان سال است بحران زده اند.

دولت ها امید داشتهاند که از طریق اعطلا تسهیلات میتوانند ساخت و ساز در این بخش را گسترش دهند، لذا ضوابط و برنامههایی را در راستای میزان اعتبارات تخصیص داده شده مشخص کرده اند و چهارچوبی برای منابع این طرح ها تعریف کردهاند. اما آنچه مشاهده میشود نتایج امید واهی دولت است.

طبق آمار منشتر شده توسط بانک مرکزی، بانک ها تنها به ۱۸ درصد تعهدات خود در رابطه با تسهیلات بخش مسکن عمل کرده اند. علت این عدم تبعیت چیست؟ آیا ضوابط مشخص شده از جانب دولت برای بانک ها در رابطه با بخش مسکن بلندپروازی بوده و از توان بانک ها خارج است و یا علت این نافرمانی، اهداف سودجویانه بانک ها است؟

کارنامه مسکن بانکها

بر اساس آمار بانک مرکزی، تسهیلات تخصیص یافته به بخش ساختمان و مسکن در فرودین امسال ۵.۳% از کل تسهیلات اعطا شده اعلام شده است. سهم تسهیلات مسکن همواره پایین ترین نرخ در مقایسه با سایر بخش ها و مصرف خصوصی است.

این سهم در طی ۱۲ ماه ۱۴۰۰، ۶.۱% و در سال ۱۴۰۱ ۶.۸% گزارش شد. به نظر می رسد با ادامه این روند، رشد شایانی در این سهم در سال ۱۴۰۲ نیز مشاهده نخواهیم کرد.

یکی از جامع ترین قوانین در راستای بهبود تامین مالی بازار مسکن قانون جهش تولید مسکن است که در سال ۱۴۰۰ پس از ۳ اصلاحیه به تصویب رسید. بر اساس ماده چهارم این قانون، تمامی بانک ها باید حداقل ۲۰% از تسهیلات پرداختی را به بخش مسکن و ساختمان اختصاص دهند. در غیر این صورت بر اساس تبصره ۵ ماده چهار ، سازمان امور مالیاتی کشور موظف است معادل ۲۰% از تعهد پرداخت نشده را به عنوان جریمه مالیات اخذ کند و مستقیما به صندوق ملی مسکن انتقال دهد.

طبق گزارش خردادماه بانک مرکزی، از ۲۸ بانکی که تسهیلات مسکن اعطا کرده اند، تنها ۷ مورد از آنها مشارکت بالای ۱% در مجموع وام های پرداخت شده داشته اند و ۵۰% از کل این وام ها توسط بانک مسکن تامین شده است.

بانک تجارت و بانک ملت نیز تنها بانک هایی هستند که مشارک بالای ۱۰% در سهم کل وام های اعطا شده دارند.

مدیر کل اقتصاد مسکن وزارت راه و شهرسازی در ابتدای امسال ۱۱ بانک ملی، ملت، تجارت، صادرات، کارآفرین، اقتصاد نوین، کشاورزی، سپه، رفاه، پست بانک و سامان را برای عدم توانایی در برآورده کردن تعهداتش معرفی کرد و میزان جریمه آن ها را نیز اعلام کرد.

با استناد با همین آمار ها می توان نتیجه گرفت که با ادامه این روند بی میلی بانک ها به ارائه تسهیلات مسکن، بحران بازار مسکن عمیق تر و لیست بانک های متخلف در اواسط امسال گسترش می باید.

علت این نافرمانی چیست؟

عدم اعطا وام به بخش مسکن و ساختمان توسط بانک ها به علت اهداف سودجویانه نیست، بلکه ریشه در یکی از معضلات دیرینه اقتصاد ایران دارد؛ نقدینگی.

چالش نقدینگی در بانک ها موضوعی است که امروزه به آن بسیاری پرداخته اند. ناترازی بانک ها و کمبود نقدینگی در سالهای اخیر یکی از علل اصلی در تعویق پرداخت بدهی بانک ها و عدم ایفا تعهدات آنها اعم از تسهیلات در حوزه اقتصاد حقیقی است. این کمبود نقدینگی در شاخص های کلان متعددی به وضوح قابل مشاهده است.

توجه به روند افزایشی نرخ بهره بین بانکی، به خوبی این موضوع را روشن می کند. نرخ بهره بین بانکی نرخی است که بانکها به هنگام کمبود نقدینگی با استفاده از آن، از یک دیگر نقدینگی قرض می کنند. این نرخ در ابتدا امسال با عدد ۲۳.۲۶ اغاز گشت و در ابتدای خرداد به رقم ۲۳.۷۶ رسید؛ رقمی که تقریبا سقف کوریدر این نرخ بهره را برای بار دوم جابه جا کرد.

روند صعودی و نگران کننده این نرخ با مقایسه ارقام آن در طی سالهای گذشته نمایان گر رشد هرچه بیش تر کمبود نقدینگی در بین بانک ها است. در ابتدای سال ۱۴۰۱ این نرخ بهره ۲۰.۳۶% اعلام شد اما مرور زمان به سقف تعیین شده نزدیک تر شد. شایان ذکر است که با افزایش این نرخ و کمبود نقدینگی، شکاف بین درآمد و هزینه های بانک ها گسترش یافته و ناترازی آن ها نیز بیش تر می شود.

علت این کمبود نقدینگی در بانک ها متعدد است اما یکی از مهم ترین آن ها تسهیلات تکلیفی و بدهی دولت است. تسهیلات تکلیفی به گروهی از تسهیلات اعطایی بانکها اطلاق میشود که به موجب تکالیف قانونی (تبصره های قوانین بودجه سنواتی و…) یا مصوبات هیئت وزیران، به گروههای هدف مشخص پرداخت میشود.

وام مسکن و ماده ۴ قانون جهش تولید مسکن نمونه ای از این نوع تسهیلات است. برخی معتقدند تسهیلات تکلیفی نوعی مداخله در کسب وکار بانکداری است و موجب کاهش سود بانک و در بسیاری موارد نیز موجب انجماد داراییهای بانک میشود. در بسیاری از موارد دولت تضمین میکند که مابه تفاوت نرخ بهره این نوع تسهیلات را پرداخت کند. اما این مبالغ عمدتا به “بدهی دولت” به بانک ها تبدیل می شود که در آینده قرار است تسویه شوند.

بدیهی است افزایش این نوع بدهی ها باعث افزایش ریسک نقدینگی و ناترازی بانک ها می شوند. متاسفانه بدهی دولت به بانک ها در سال های اخیر همواره روند صعودی داشته است.

افزایش ریسک نقدینگی بانکها

باید در نظر داشت که بانک ها بنگاه های اقتصادی هستند و کنترل ریسک یکی از مهم ترین عناصر فعالیت ان ها است. اجبار آن ها به اعطای تسهیلات تکلیفی باعث افزایش شدید ریسک نقدینگی آنها می شود. طبق مصوبه بانک مرکزی، ریسک نقدینگی چنین تعریف میشود:

احتمال به خطر افتادن توانایی موسسه اعتباری در تامین منابع نقدی جهت پرداخت بدهی و ایفای تعهدات.

بر اساس همین مصوبه تحت عنوان رهنمود موثر ریسک نقدینگی بانک ها و موسسات اعتباری موظف هستند ریسک نقدینگی را متناسب با ماهیت، تخصصی و پیچیدگی فعالیت خود محدود کنند. این بدین معنا است که هر بانک بر اساس حوزه فعالیت خاص خود باید منابعش را به تسهیلاتی اختصاص دهد که ریسک نقدینگی اش را افزایش ندهد.

بدیهی است که الزام بانک هایی که در حوزه مسکن تخصص ندارند به اعطای این نوع تسهیلات ریسک نقدینگی آنها را به شدت افزایش می دهد. سپرده ها و منابع بانک هایی که در حوزه مسکن تخصص ندارند نسبت به بانک مسکن کوتاه مدت است و اجبار این بانک ها به اعطای تسهیلات مسکن بلند مدت باعث ناترازی و کمبود نقدینگی آنها میشود.

این موضوع حتی در تبصره یک ماده ۴ قانون جهش تولید مسکن نیز ذکر شده است. بر طبق این تبصره، بانکهای تخصصی به تشخیص بانک مرکزی، به غیر از بانک مسکن از شمول احکام این ماده مستثنی هستند. اما متاسفنه لیستی از جانب بانک مرکزی برای بانک های تخصصی اعلام نشده است.

لینک کوتاه :