با کشیده شدن افسار رشد نقدینگی، تورم کنترل میشود؟

آخرین آمارهای بانک مرکزی حاکی از کاهش محسوس رشد نقدینگی به زیر ۳۰ درصد است. پرسش اصلی این است که بانک مرکزی چگونه توانست رشد نقدینگی را کنترل کند و آیا این به معنای کاهش محسوس تورم است؟

به گزارش جهان صنعت نیوز، کنترل تورم را میتوان مهمترین هدف اقتصادی دولت سیزدهم دانست. تورمی که از سال ۱۳۹۷ و همزمان با خروج آمریکا از برجام مهمان ناخوانده اقتصاد ایران بودهاست. آنگونه که گفته میشود عدم استقراض دولت از بانک مرکزی و نظارت بیشتر بر اضافه برداشت بانکها، دو رویکردی است که تیم اقتصادی دولت و در راس آن بانک مرکزی برای کنترل رشد نقدینگی در پیش گرفتهاند.

بهصورت کلی میتوان گفت که اگر در اقتصادی نقدینگی و به دنبال آن تقاضای کل افزایش یابد، اما رشد اقتصادی در تناسب با آن افزایش نیابد، افزایش تورم قطعی است. به عبارت دیگر زمانی که نقدینگی در یک کشور بیش از کالا و خدمات موجود در آن رشد کند و تقاضا برای بهدست آوردن این کالا و خدمات بیشتر شود، ازآنجا که سطح تولید در اقتصاد متناسب با افزایش تقاضا نبوده، قیمت کالا و خدمات افزایش خواهد یافت.

به همین دلیل است که کارشناسان اقتصادی در بحث کنترل تورم ، به مساله نقدینگی اشاره میکنند و آن را اولین گام برای مهار تورم میدانند.

موجهای سهمگین تورم

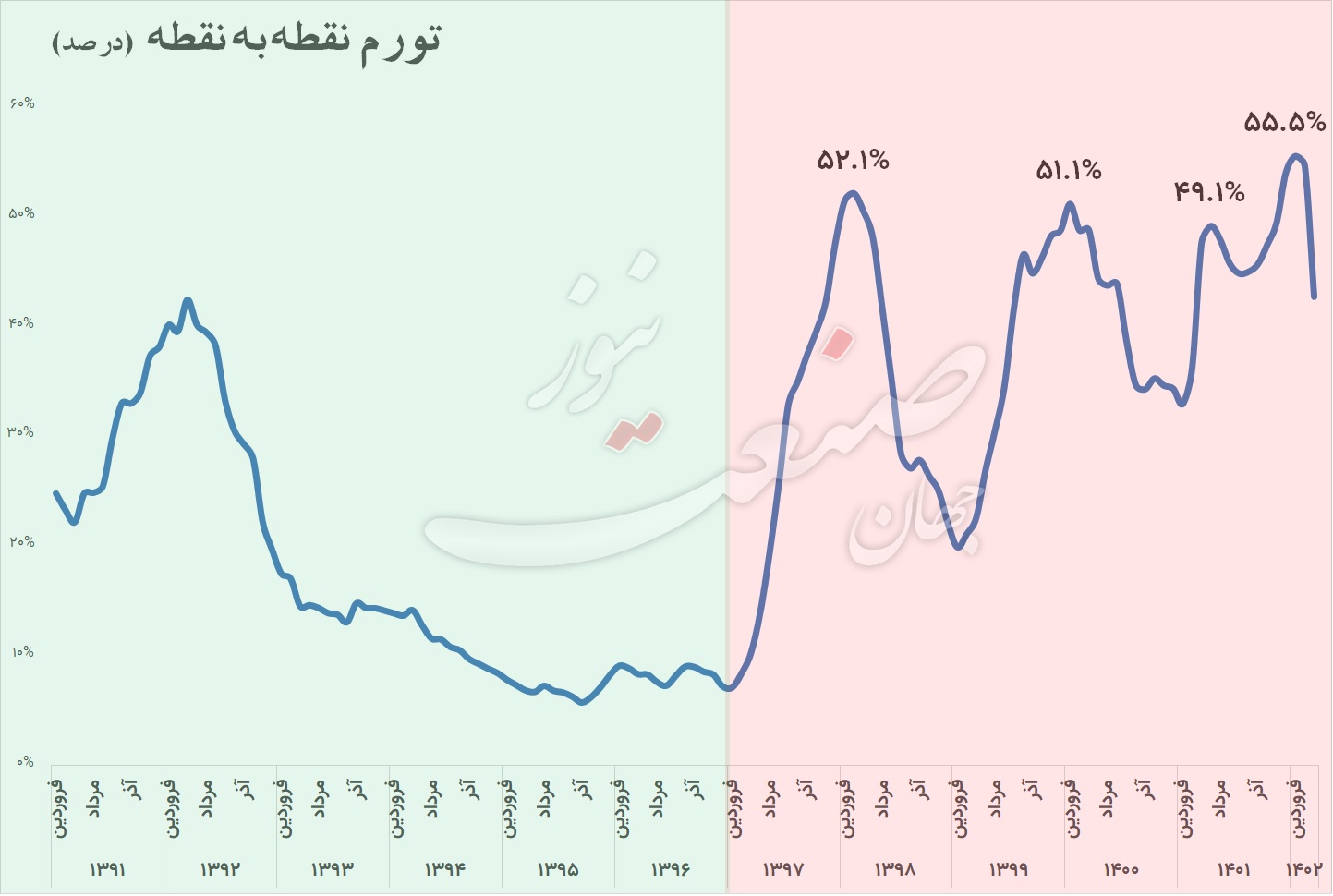

بر اساس دادههای مرکز آمار، اقتصاد ایران در ۵ سال گذشته سه شوک تورمی را تجربه کرده و میانگین تورم نقطهنقطه در این مدت به بیش از ۴۰ درصد رسیده است. این در حالی است که میانگین تورم بلندمدت اقتصاد ایران پیش از این حدود۲۰ درصد بود.

به بیان دیگر، هر چند ایران همواره در دستهبندی کشورهای با تورم بالا قرار داشته اما در ۵ سال گذشته حتی تورمی به میزان ۲ برابر روند بلندمدت خود را تجربه کرده است. موضوعی که تصویر روشنی از شرایط سهمگین تورمی کشور را نشان میدهد.

رکورد شکنی رشد نقدینگی

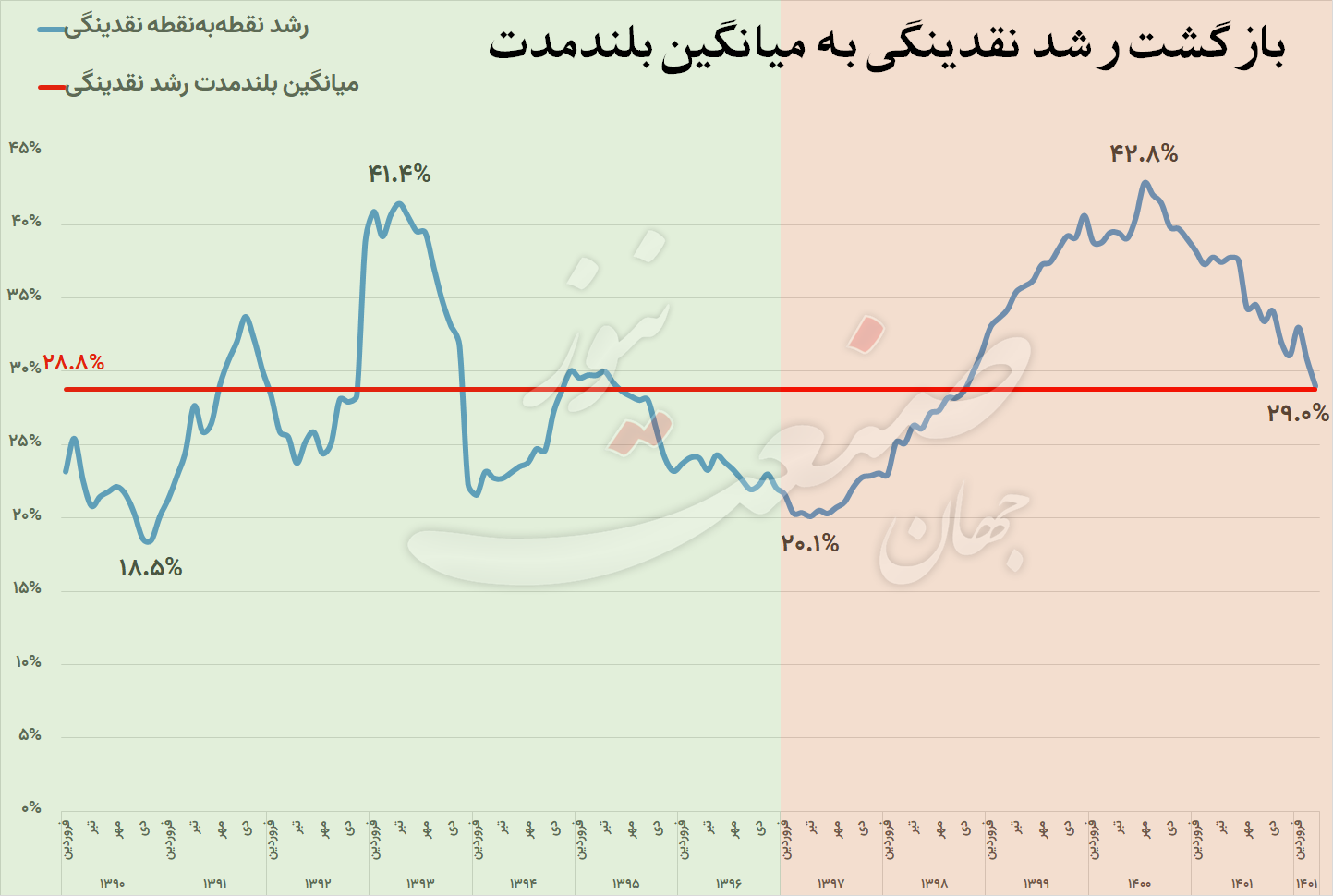

هرچند تحریمهای اقتصادی به عنوان جرقه شوک تورمی در سال ۱۳۹۷ عمل کرد اما همانگونه که اشاره شد، ریشه اصلی تورم را باید در رشد نامتناسب نقدینگی جستجو کرد. بر اساس آمارهای بانک مرکزی، میانگین رشد نقدینگی اقتصاد ایران طی حدود ۵ سال گذشته به بیش از ۳۵ درصد رسیده بود. حتی در سال ۱۴۰۰ رشد نقدینگی به محدوده ۴۳ درصد هم رسیده بود.

این در حالی است که میانگین بلندمدت رشد نقدینگی در محدود۳۰ درصد قرار دارد. حتی اگر ۵ سال گذشته را در نظر نگیریم، میانگین رشد نقدینگی در محدود ۲۵ درصد قرار دارد.

تشدید رشد نقدینگی در سالهای گذشته در حالی است که میانگین رشد اقتصادی ایران از سال ۱۳۹۷ تا سال گذشته بر اساس داده های مرکز آمار حدود ۲.۳ درصد بودهاست. مقایسه رشد اقتصادی و رشد نقدینگی به خوبی چرایی تورم سالهای گذشته اقتصاد ایران را نشاندهد.

اما دلیل این کاهش رشد نقدینگی چیست و آیا در این شرایط میتوان به کاهش تورم امیدوار بود؟

افسار رشد نقدینگی کشیده شد؟

در این شرایط بانک مرکزی برای مهار تورم، هدف نرخ رشد نقدینگی را در سال ۱۴۰۲، معادل ۲۵ درصد تعیین کرده است.

آمارهای اخیر بانک مرکزی نیز نشان میدهد، رشد نقطهبهنقطه نقدینگی در پایان خرداد ماه امسال به زیر ۳۰ درصد رسیده است. همچنین در سه ماهه اول سال جاری، نقدینگی معادل ۳.۹ درصد رشد یافته است. این رقم حتی به میزان قابل توجهی کمتر از رشد نقدینگی هدف گذاری شده برای سه ماهه اول سال ۱۴۰۲ است.

اما دلیل این کاهش رشد نقدینگی چیست و آیا در این شرایط میتوان به کاهش تورم امیدوار بود؟

دست بانک مرکزی برای کنترل نقدینگی بسته است

کامران ندری، اقتصاددان در گفتگو با جهان صنعت نیوز گفت: عوامل مختلفی میتواند موجب رشد نقدینگی در اقتصاد شود. از مشکلات ساختاری مثل کسری بودجه دولت تا خلق نقدینگی توسط بانکها.

در این میان بانک مرکزی به عنوان نهاد سیاستگذار در این حوزه با توجه به عدم استقلال و محدودیتهایی که با آن مواجه است، تنها میتواند از طریق افزایش نرخ بهره بین بانکی و کنترل مقداری رشد ترازنامه بانکها، خلق نقدینگی را کنترل کند. در نتیجه مهار رشد نقدینگی از طریق عوامل دیگر، نیازمند تغییر رویکرد و اصلاحات ساختاری توسط دولت و سایر نهادهای موثر است.

بانک مرکزی چگونه رشد نقدینگی را کنترل کرد؟

این اقتصاددان تصریح کرد: به نظر میرسد بانک مرکزی در واکنش به تورم های بالای سالهای اخیر، نرخ بهره بین بانکی را تا حد امکان افزایش داده است. حتی در حوزه تسهیلات بانکها نیز با اقناع شورای پول و اعتبار، نرخ بهره را تا حدی افزایش داده است.

اما سیاستی که درحال حاضر موجب کاهش چشمگیر نرخ رشد نقدینگی شده است «کنترل مقداری رشد ترازنامه بانکها» و «جریمه بانکهای متخلف از طریق افزایش ذخیره قانونی» توسط بانک مرکزی است. از این طریق بانک مرکزی توانسته است خلق پول را در شبکه بانکی را کنترل کند.

از نشانه های این سیاست بانک مرکزی، کند شدن سرعت اعطای تسهیلات بانکها است. در واقع بانک مرکزی با محدود کردن وامدهی بانکها سعی در کاهش سرعت خلق نقدینگی داشتهاست.

تورم کاهش پیدا خواهد کرد؟

ندری در خصوص اثر گذاری این سیاستها بر تورم گفت: با این حال درصورت تمکین بانکها و اجرای کامل سیاست های بانک مرکزی تا پایان سال جاری، باز هم نمیتوان توقع تحول زیادی در نرخ تورم داشت.

چرا که بانک مرکزی هدف نرخ رشد نقدینگی را تا پایان سال جاری، ۲۵درصد اعلام کرده است. حتی در صورت تحقق آن، با توجه به رشد اقتصادی، کماکان با مسئله تورم مواجه خواهیم بود و تنها ممکن است نرخ آن کمی کاهش پیدا کند.

اقتصاد کلانپیشنهاد ویژهلینک کوتاه :

آیا رشد نقدینگی همین بود که با گرانی وتورم دستوری جیب مردم را خالی کنید که مردم توان خرید مایحتاج خود دارو را نداشته باشند که البته به نتیجه هم رسیده اید و با ثبت نام خودرو ودروغ تحویل فوری درست جیب مردم را خالی کردند

مردم از گرسنگی میمرند دولت نشسته تگاه میکنه